Mehr Netto vom Brutto? Steuerentlastungen – einfach erklärt!

Wohnung, Lebensmittel, Heizung, Strom – das alles kostet Geld! Damit jede*r genug zum Leben hat, dreht der Staat die Steuerschraube manchmal etwas zurück. Manche solcher Steuerentlastungen sind dauerhaft, manche nur vorübergehend aufgrund der wirtschaftlichen Folgen von Krisen wie der Pandemie und dem Krieg in der Ukraine. Doch wer profitiert davon? Für wen gibt es mehr Netto vom Brutto? Und was bedeutet eine Steuerentlastung überhaupt? Das und mehr machen wir hier klar.

Themen in diesem Artikel

- Was ist eine Steuerentlastung?

- Was heißt „mehr Netto vom Brutto”?

- Steuerrabatte auf Ausgaben

- Erhöhung des Grundfreibetrags & Co.: Wer profitiert wie davon?

Auf den Punkt

- Es gibt verschiedene Arten von Steuerentlastungen: Bei den einen hast du mehr Einkommen, bei den anderen geringere Kosten.

- Manche Steuererleichterungen gelten für alle wie der Grundfreibetrag, andere nur für bestimmte Personengruppen.

- Ein Steuerfreibetrag von zum Beispiel 1.000 Euro bedeutet nicht ein Plus von 1.000 Euro, sondern dass auf 1.000 Euro weniger von deinem Einkommen Steuern fällig sind – dadurch behältst du mehr in der eigenen Kasse.

Was ist eine Steuerentlastung?

Der Staat hat zahlreiche Steuererleichterungen für die Bürger*innen eingeführt. Diese sollen zum einen den bürokratischen Aufwand der Finanzämter reduzieren. Zum anderen sollen Geringverdienende und andere Personengruppen mehr Geld zum Leben übrig haben.

Aber das bedeutet nicht, dass jede*r einfach eine Geldspritze aufs Konto überwiesen bekommt. Stattdessen fallen bei einer Steuerentlastung manche Steuern teilweise oder sogar komplett weg. Das heißt, bei dir bleibt vom Bruttoeinkommen unterm Strich mehr übrig. Oder aber du musst weniger für bestimmte Waren oder Dienstleistungen bezahlen – und behältst dann so mehr im Portemonnaie.

Video: Was ist das Nettoeinkommen?

Meine Zustimmung kann ich jederzeit unter Datenschutz widerrufen.

Was heißt „mehr Netto vom Brutto”?

- Brutto ist die Summe deiner gesamten Einnahmen: Bei Selbstständigen ist es der Umsatz (abzüglich der eventuell anfallenden Anschaffungskosten), bei Angestellten das Gehalt beziehungsweise der Bruttolohn, bei Rentner*innen die Rentenbezüge etc. Dazu zählen auch weitere Einkünfte, zum Beispiel aus Vermietung oder Kapital.

- Netto ist die Summe deiner Einnahmen, die nach dem Abzug der Sozialabgaben, Steuern, Betriebskosten und Ähnlichem übrig bleibt. Für Angestellte ist das der Nettolohn, den sie monatlich ausgezahlt bekommen, und für Selbstständige der monatliche Gewinn.

Du siehst: Die Steuern machen nur einen Teil der Abgaben aus, die von deinen Einkünften abgehen. Eine Steuerentlastung reduziert die Höhe dieser Steuerabgaben. Dadurch bleibt netto mehr übrig. Du hast am Monats- oder Jahresende also mehr Netto vom Brutto – sofern du Steuern zahlst. Wie viele Steuern du monatlich zahlst, kannst du als Angestellte*r zum Beispiel mit einem Online-Steuerrechner herausfinden. Was es dabei zu beachten gibt, erklären wir im Ratgeber „Steuern berechnen – ganz einfach, mit einem Online-Steuerrechner“.

Es gibt Steuererleichterungen, die für alle gelten, wie der Grundfreibetrag (mehr dazu im nächsten Kapitel), und welche, die nur für bestimmte Personengruppen sind, zum Beispiel für:

- Alleinerziehende (Entlastungsbetrag für Alleinerziehende)

- Menschen mit Behinderung (Behindertenpauschbetrag)

- Pendler*innen (Entfernungspauschale)

- Rentner*innen (Rentenfreibetrag)

- Menschen, die Angehörige pflegen (Pflegepauschbetrag)

Durch solche „Extra-Entlastungen“ haben zum Beispiel beschäftigte alleinerziehende Personen in der Regel weniger Steuerausgaben als beschäftigte Angestellte ohne Kinder mit demselben Gehalt. Für sie gilt nämlich der Entlastungsbetrag von 4.260 Euro plus 240 Euro für jedes weitere Kind pro Jahr.

Nochmal zur Erinnerung: Das heißt nicht, dass Alleinerziehende mit einem Kind exakt 4.260 Euro im Jahr an Steuern sparen, sondern eben, dass 4.260 Euro ihres Einkommens steuerfrei bleiben – und sie weniger Lohnsteuer zahlen. Wie groß die Steuerersparnis pro Jahr letztendlich ist, hängt von der Höhe des Einkommens ab.

Manche Steuerentlastungen wie den Grundfreibetrag und den Freibetrag für Alleinerziehende berücksichtigt das Finanzamt automatisch, wenn es deine Steuerlast berechnet. Andere kannst du durch einen Antrag auf Lohnsteuerermäßigung oder durch die Steuererklärung geltend machen.

Steuerrabatte auf Ausgaben

Wer kein Einkommen aus einer Beschäftigung, Rente oder Ähnlichem hat und keine Steuern zahlt, bekommt auch nichts von einer Steuerentlastung zu spüren? Das kommt darauf an. Denn Steuern zahlst du auch auf Ausgaben wie Dienstleistungen, Einkäufe und so weiter. Allen voran die sogenannte Umsatzsteuer, kurz USt. – auch als Mehrwertsteuer (MwSt.) bekannt.

Bei den Preisen für Strom, Gas und Sprit spielt zusätzlich die Höhe der Energiesteuer eine Rolle. Bei den Preisen für Tabak, Kaffee und andere Genussmittel wiederum die Tabak- und Kaffeesteuer sowie weitere Verbrauchssteuern. Wenn es bei diesen Steuern Entlastungen gibt (etwa indem der Steuersatz sinkt), dann betrifft das nahezu alle Verbraucher*innen, weil sie für die Produkte weniger bezahlen. So war es zum Beispiel bei der befristeten Absenkung der Umsatzsteuer von 19 auf 16 Prozent aufgrund der Pandemie im Jahr 2020. Oder bei der Senkung der Energiesteuer für Kraftstoffe im Straßenverkehr von Juli bis September 2022.

Umgekehrt trifft es auch viele Verbraucher*innen, wenn sich hier etwas erhöht, zum Beispiel der CO₂-Preis. Der beträgt im Jahr 2025 nämlich 55 Euro pro Tonne (im Jahr 2024 waren es noch 45 Euro). Deswegen fallen auch die Preise für Öl und Gas höher aus, zumal seit 2024 keine Gaspreisbremse mehr greift.

Übrigens: Was du als Rentner*in an Steuern zahlen musst oder nicht, liest du in diesem Ratgeber „Steuern auf die Rente: Bleibt noch genug für eine Extrarunde?”.

Die Erhöhung des Grundfreibetrags & Co.: Wer profitiert wie davon?

Die bekanntesten Steuerentlastungen sind der Grundfreibetrag, die Werbungskostenpauschale und die Entfernungspauschale:

- Der Grundfreibetrag ist eine Summe, die jährlich den aktuellen Lebenshaltungskosten (Miete, Essen, Strom etc.) angepasst wird. Nur die Einkünfte, die über den Betrag hinaus gehen, sind steuerpflichtig.

- Als Werbungskosten gelten Ausgaben, die durch die Arbeit entstehen, wie zum Beispiel Fortbildungen oder Fahrtkosten. Damit es nicht zu kompliziert wird, zieht das Finanzamt allen Steuerpflichtigen einfach immer eine feste Summe vom zu versteuernden Einkommen ab – den sogenannten Arbeitnehmer-Pauschbetrag. Hinzu kommen 36 Euro Abzug für Sonderausgaben.

- Die Entfernungspauschale ist besser bekannt als Pendlerpauschale. Wenn die beruflichen Fahrtkosten nicht durch die Werbungskostenpauschale abgedeckt sind, kann diese Pauschale steuerlich geltend gemacht werden.

Während im Jahr 2023 noch alle drei dieser Steuerentlastungen angehoben wurden, profitieren gab es für die Bürger*innen seit 2024 vor allem von einer Steuererleichterung: Der Grundfreibetrag stieg 2024 auf 11.784 Euro für Alleinstehende und 23.568 Euro für Verheiratete, 2025 liegt der Grundfreibetrag bei 12.096 Euro beziehungsweise 24.192 Euro. Das sind 312 Euro beziehungsweise 624 Euro, die 2025 im Vergleich zum Jahr 2024 zusätzlich steuerfrei bleiben.

Die Werbungskostenpauschale bleibt dafür seit 2024 bei 1.230 Euro und auch an der Pendlerpauschale ändert sich nichts: Es gelten weiterhin 30 Cent für die ersten 21 Kilometer und 38 Cent ab dem 21. Kilometer.

Steuerentlastungen 2024 & 2025

Im Vergleich zu den Steuererleichterungen für das Jahr 2023 liest sich die Liste für 2024 und 2025 eher kurz. 2023 wurden zum Beispiel noch der Sparerpauschbetrag für Einkünfte aus Kapitalerträgen und die Homeoffice-Pauschale erhöht. Hinzu kommt, dass die Sozialabgaben 2024 und auch 2025 steigen, was einige Steuererleichterungen wieder ausgleicht. Dennoch ist die Erhöhung des Grundfreibetrags eine Steuerentlastung, da das schließlich der Betrag des Einkommens ist, der steuerfrei bleibt.

Wie oben schon geschrieben: Diese Erhöhungen führen nicht zwangsläufig zu einem Plus auf jedem Konto. Blicken wir zunächst auf die Rentner*innen. Diese müssen nur den Anteil ihrer Rente und eventuell weiterer Einkünfte versteuern, die über dem Grundfreibetrag liegen. Je nachdem, wann sie in Rente gehen, erhalten sie noch einen Rentenfreibetrag. Außerdem gibt es noch zwei weitere Steuerentlastungen für Rentner*innen:

- Werbungskostenpauschale für Rentner*innen: 102 Euro pro Jahr

- Sonderausgaben: 36 Euro pro Jahr

Beispiel: Frau Schadow ist 2022 in Rente gegangen. Sie bekommt eine monatliche Rente von 2.000 Euro und hat keine weiteren Einkünfte aus Kapitalanlagen und Ähnlichem. Das ist dann ein Einkommen von 24.000 Euro pro Jahr.

Für Menschen, die im Jahr 2022 in Rente gegangen sind, gilt ein Steuerfreibetrag von 18 Prozent. Dementsprechend sind von Frau Schadows Rente 4.320 Euro ohnehin steuerfrei. Die übrigen 82 Prozent betragen 19.680 Euro. Da sie damit über dem Grundfreibetrag von 12.096 Euro liegt, muss sie also Steuern bezahlen – allerdings weniger als noch 2024 mit dem niedrigeren Grundfreibetrag. Auch Frau Schadow hat durch diese Steuerentlastung etwas mehr Geld zur Verfügung. Wer hingegen mit dem zu versteuernden Anteil der eigenen Rente unter dem Grundfreibetrag liegt, muss gar keine Steuern bezahlen.

Bevor Frau Schadows Steuern berechnet werden, zieht das Finanzamt noch, wie erwähnt, die Werbungskostenpauschale von 102 Euro und die Sonderausgabenpauschale von 36 Euro ab – damit sind wir bei 19.542 Euro. Davon darf Frau Schadow außerdem noch ihre Beiträge zur Kranken- und Pflegeversicherung absetzen.

Wie viel Steuern muss Frau Schadow nun also zahlen und wie viel mehr Netto bleibt ihr vom Brutto im Jahr 2024? Das ist nicht so einfach. Denn das hängt zusätzlich von anderen Faktoren wie der Krankenkasse und Steuerklasse ab. Ein Onlinerechner wie der von der Stiftung Warentest kann bei der Berechnung helfen.

Arbeitnehmer*innen und Selbstständige zahlen erst Steuern, wenn ihre gesamten Einnahmen den Grundfreibetrag plus die Werbungskostenpauschale von 1.230 Euro und Sonderausgaben von 36 Euro übersteigen. Was heißt das nun konkret? Wenn du brutto weniger als 13.362 Euro (12.096 Euro + 1.230 Euro + 36 Euro) pro Jahr verdienst, profitierst du – zumindest zunächst – nicht von den Steuerentlastungen im Jahr 2025, weil du auf dein Gehalt sowieso keine Steuern zahlst.

Das gilt insbesondere für Menschen, die einen Minijob (bis 556 Euro im Monat) oder einen Midijob (bis 2.000 Euro im Monat) haben. Für die meisten von ihnen ändert sich in Sachen Steuern also nicht viel. Wenn du aber mehr verdienst, bleibt dir auch etwas mehr vom Verdienst übrig, weil du weniger von deinen Einnahmen versteuern musst.

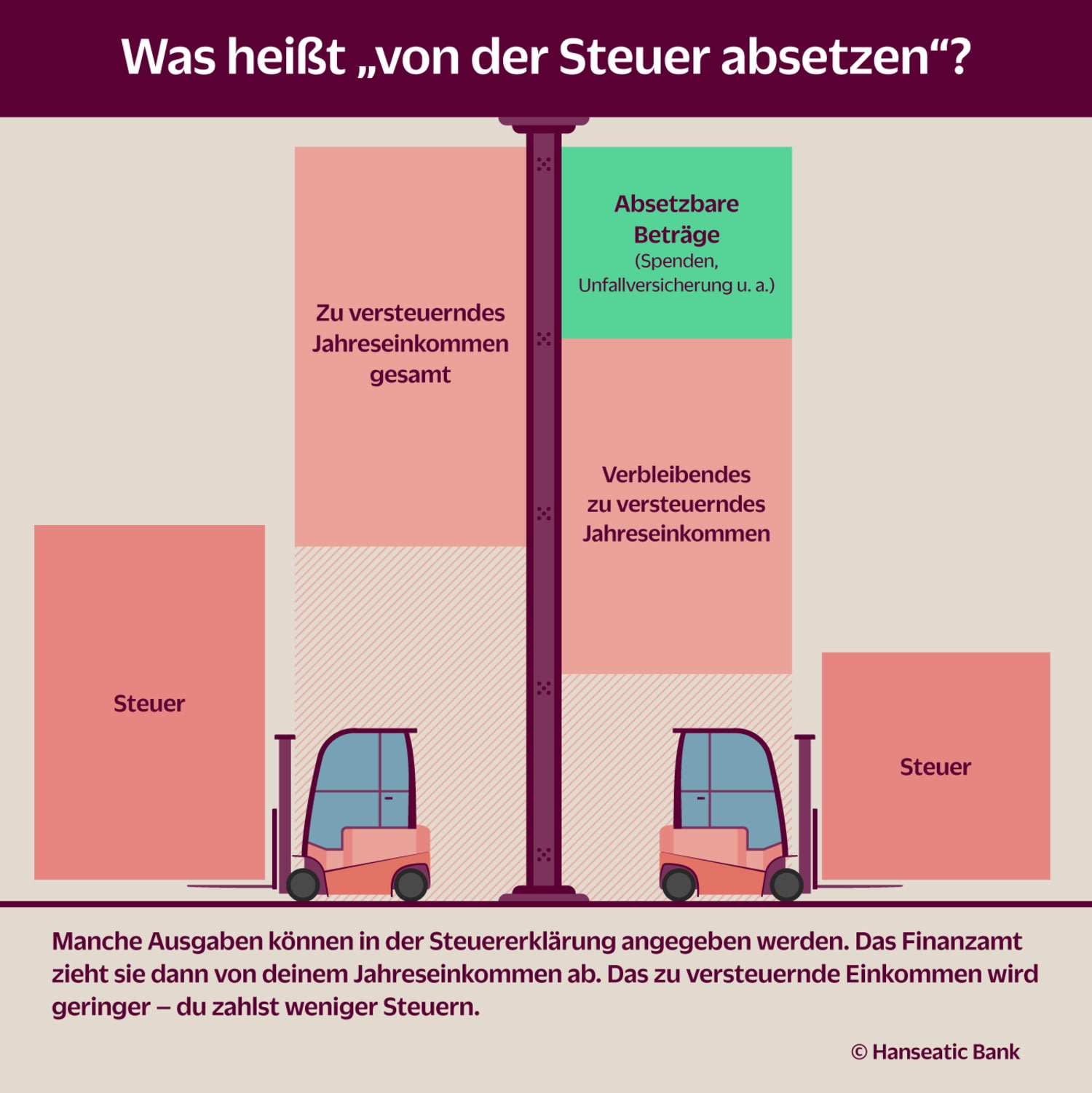

Und natürlich können Angestellte und Selbstständige noch einiges in der Steuererklärung geltend machen, um mehr Netto von ihrem Bruttoeinkommen zu behalten. Einen Überblick bietet dir der Artikel „Steuer: Was kann ich absetzen?“

War der Inhalt für dich hilfreich?

Teile den Artikel: