Homeoffice von der Steuer absetzen: So gibt’s vom Finanzamt Geld zurück

Kein Arbeitsweg, keine Kolleg*innen in der Küche, dafür die Katze auf dem Schoß: Wer dauerhaft von zu Hause arbeitet, gehörte bis vor Kurzem noch zu den Exot*innen. Und für steuerliche Vergünstigungen musste er oder sie strenge Auflagen erfüllen. Nachdem die Coronapandemie die Angestellten 2020 scharenweise ins Homeoffice getrieben hat, hat die Bundesregierung jedoch gesetzlich nachgebessert. Nun ist es deutlich leichter, die Arbeit im heimischen Büro steuerlich geltend zu machen. Hier erfährst du, wie viel du in der Steuererklärung angeben kannst.

Themen in diesem Artikel

- Was ist die Homeoffice-Pauschale?

- Wann lohnt sich die Homeoffice-Pauschale?

- Homeoffice: Was kann ich absetzen?

- Homeoffice und Steuererklärung: Wo eintragen?

- Wann kann ich die vollen Kosten für mein Arbeitszimmer absetzen?

- Welche Kosten können fürs Arbeitszimmer geltend gemacht werden?

- FAQ: Häufige Fragen und Antworten

Auf den Punkt: Homeoffice von der Steuer absetzen

- Seit 2023 kannst du sechs Euro pro Tag im Homeoffice absetzen – maximal 210 Tage, also 1.260 Euro im Jahr.

- Für die Homeoffice-Pauschale ist es egal, ob du ein richtiges Arbeitszimmer hast oder deine Aufgaben am Küchentisch erledigst.

- Du kannst zusätzlich Arbeitsmittel wie Computer und Telefonkosten anteilig absetzen, wenn du sie beruflich nutzt.

- Die vollen Kosten für dein Arbeitszimmer, zum Beispiel dessen Anteil an der Miete, kannst du nur absetzen, wenn du strengen Auflagen folgst.

Was ist die Homeoffice-Pauschale?

Wenn du von zu Hause arbeitest oder gearbeitet hast, darfst du seit 2020 in deiner Steuererklärung jeden Homeoffice-Tag von der Steuer absetzen – seit 2023 sechs Euro pro Tag. Das gilt unabhängig davon, ob du dir eine richtige Arbeitsecke eingerichtet oder lediglich den Küchentisch freigeräumt hast.

Und was ist, wenn du nur ab und zu einen Tag pro Woche im Homeoffice arbeitest? Auch dann gilt die Steuerersparnis. Die Voraussetzung ist allerdings, dass du jeweils deinen gesamten Arbeitstag in den eigenen vier Wänden verbracht hast. Warst du beispielsweise zwischendurch zu einer Besprechung im Büro, zählt dieser Tag nicht – hier kannst du stattdessen die Pendlerpauschale nutzen. Anders sieht es bei Dienstreisen aus: Wenn du den Tag überwiegend zu Hause gearbeitet hast und dann einen Kund*innentermin wahrnimmst, gilt der Tag für die Homeoffice-Pauschale.

Außerdem werden seit 2023 bis zu 210 Tage im Jahr angerechnet. Du kannst auf diesem Weg also höchstens 1.260 Euro bei der Steuer geltend machen. (In den Jahren 2020 bis 2022 waren es nur 120 Tage und nur fünf Euro pro Tag, also höchstens 600 Euro.)

Nachweisen musst du deine Arbeit im Homeoffice nicht. Das bedeutet, du benötigst keine schriftliche Bestätigung durch deinen Arbeitgeber.

Wann lohnt sich die Homeoffice-Pauschale?

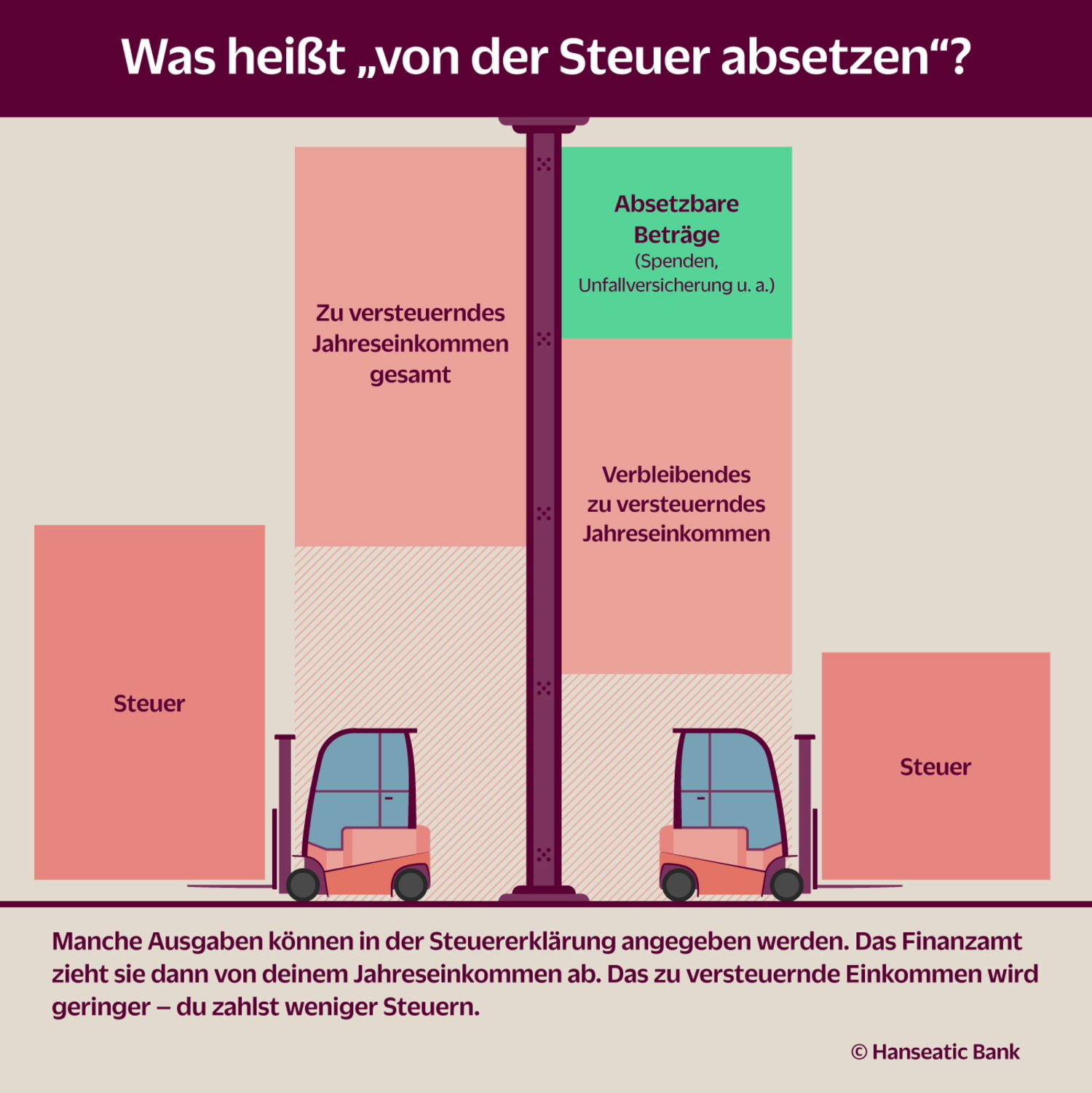

Ein Plus von bis zu 1.260 Euro klingt erst einmal sehr gut. Die Sache hat aber zwei Haken. Erstens: Du bekommst die 1.260 Euro nicht einfach von der Steuer zurück. „Von der Steuer absetzen“ bedeutet, dass du auf diese Summe keine Steuern mehr zahlst. Dadurch sinkt deine Steuerlast (siehe Infografik). Nur die Steuern, die du einsparst, sind dein Plus.

Zweitens: Die Homeoffice-Pauschale wird den Werbungskosten zugerechnet. Für diese rechnet das Finanzamt allen Steuerzahler*innen ohnehin pauschal 1.230 Euro an. (Stand: 2026) Die Homeoffice-Pauschale allein bringt dir also noch keine große Steuerrückzahlung ein. Erst wenn alle deine berufsbedingten Ausgaben die 1.230 Euro Werbungskosten überschreiten, macht sich dies auf deinem Konto bemerkbar.

Homeoffice: Was kann ich absetzen?

Wenn du beispielsweise eine Fortbildung gemacht hast, kommst du zusammen mit der Homeoffice-Pauschale noch deutlicher über den Grenzbetrag von 1.230 Euro. Obendrauf kannst du Anschaffungen für die Arbeit unter den Werbungskosten angeben, sofern dein Arbeitgeber diese nicht trägt. Dazu gehören:

- Computer

- Schreibtisch

- Bürostuhl

- Drucker

- Arbeitsmaterial aller Art

Hier kannst du jeweils den Anteil absetzen, der der beruflichen Nutzung entspricht. Druckst du beispielsweise vorrangig deine Vereinszeitschrift und nur gelegentlich ein Firmendokument, veranschlagst du vielleicht 15 Prozent. Ist das Verhältnis umgekehrt, darfst du aber auch 85 Prozent angeben. Besonders teure Anschaffungen musst du über mehrere Jahre gestaffelt absetzen. Die sogenannte Abschreibungsgrenze liegt hier bei 800 Euro netto, das sind brutto 952 Euro. (Stand: 2026)

Was ist Abschreibung? – Finanzisch für Anfängerinnen und Anfänger

Meine Zustimmung kann ich jederzeit unter Datenschutz widerrufen.

Auch deine Telefon-, Internet- und Stromkosten kannst du im Homeoffice anteilig von der Steuer absetzen, 15 bis 20 Prozent der Kosten erkennt das Finanzamt meist problemlos an. Möchtest du mehr absetzen, musst du dies eventuell belegen – beispielweise mit einem Verbindungsprotokoll.

Wie es mit der Steuerersparnis funktioniert, erfährst du in diesem Artikel „Mehr Netto vom Brutto? Steuerentlastungen – einfach erklärt!”.

Homeoffice und Steuererklärung: Wo eintragen?

Seit dem Steuerjahr 2021 gibt es für die Homeoffice-Pauschale in der Steuererklärung eine zusätzliche Stelle: Und zwar in der Anlage N bei der Zeile 45. Dort trägst du die Anzahl deiner Homeoffice-Tage ein, und das Finanzamt berechnet dann die entsprechende Höhe deiner Homeoffice-Pauschale

Wann kann ich die vollen Kosten für mein Arbeitszimmer absetzen?

Wenn du ein separates Arbeitszimmer hast, das der Mittelpunkt deiner beruflichen Tätigkeit ist, kannst du dieses samt Einrichtung und Betriebskosten von der Steuer absetzen. Hier nimmt es das Finanzamt aber wirklich genau: Du darfst den Raum nur zu weniger als 10 Prozent privat nutzen. Bereits eine Schlafcouch oder ein Kleiderschrank können dazu führen, dass er nicht mehr als Arbeitszimmer gilt.

Die Voraussetzungen sind bei dir erfüllt? Dann trage die Kosten für das häusliche Büro bei der Steuererklärung in die Anlage N unter „Werbungskosten“ ein. Wenn du freiberuflich oder selbstständig zu Hause tätig bist, fallen die Kosten unter Betriebsausgaben.

Wichtig: Wenn du die vollen Kosten für dein Arbeitszimmer von der Steuer absetzt, kannst du die Homeoffice-Pauschale nicht nutzen.

Zukunftsmodell? Arbeitszimmer an den Arbeitgeber vermieten

Immer mehr Angestellte finden Gefallen am Homeoffice, immer mehr Unternehmen möchten Bürofläche einsparen. Das könnte aus diesem Spezialfall einen Hit machen: Als Arbeitnehmer*in kannst du dein häusliches Arbeitszimmer an deinen Arbeitgeber vermieten.

Bei der Steuer kommt es dann darauf an, ob das auf deinen Wunsch zurückgeht oder ob du mehr im Interesse des Unternehmens handelst. Bist du die treibende Kraft, versteuerst du die Einnahmen wie Arbeitslohn. Steckt dein Arbeitgeber hinter dem Plan, gibst du das Geld bei der Steuer als Einkünfte aus Vermietung und Verpachtung an.

Kein Arbeitsplatz im Unternehmen

Bei Handelvertreter*innen, Lehrer*innen und solchen Berufen gibt es oft eine Sondersituation: Sie arbeiten hauptsächlich auswärts (etwa bei Kund*innenbesuchen beziehungsweise in der Schule) – aber auch oft am Schreibtisch, um ihre Arbeit vor- oder nachzubereiten. Einen Arbeitsplatz stellt ihnen der Arbeitgeber dafür aber nicht. Für diese Berufsgruppen sagt der Gesetzgeber: Wenn das Arbeitszimmer ansonsten die steuerlichen Anforderungen erfüllt, dann steht ihnen seit 2023 ein steuerlicher Pauschbetrag von 1.260 Euro zu.

Diese Regelung kann nach einem Urteil von 2014 auch dann angewendet werden, wenn sich Angestellte im Büro einen Arbeitsplatz teilen müssen und nicht sichergestellt ist, dass sie ihn bei Bedarf nutzen können.

Der Betrag von 1.260 Euro ist personenbezogen. Sprich: Er gilt für dich als einzelne*r Steuerzahler*in und nicht etwa pro Arbeitszimmer. Solltest du also an verschiedenen Orten ein Arbeitszimmer haben, darfst du dennoch nicht mehr steuerlich absetzen. Umgekehrt heißt das aber auch: Nutzt du das Arbeitszimmer gemeinsam mit deinem*deiner Partner*in, könnt ihr beide jeweils 1.260 Euro geltend machen.

Übrigens: Für die Tage, die diese Angestellten ihren Arbeitsplatz aufsuchen, dürfen sie zusätzlich die Pendlerpauschale nutzen.

Welche Kosten können fürs Arbeitszimmer geltend gemacht werden?

Wenn du mit einem richtigen Arbeitszimmer als Mittelpunkt deiner beruflichen Tätigkeit die Kosten voll absetzen darfst, dann zählen dazu Ausstattung wie Regale, Lampen oder den Schreibtisch , aber auch Renovierungskosten.

Miete beziehungsweise (wenn du eine Immobilie besitzt) Abschreibungen und Betriebskosten wie Strom, Heizung, Wasser, Hausratversicherung und Müllabfuhr kannst du anteilig absetzen. Das bedeutet: Rechne aus, wie viel das Arbeitszimmer an der Gesamtwohnfläche ausmacht. Zum Beispiel ist deine Wohnung insgesamt 80 Quadratmeter groß, dein Arbeitszimmer 16 Quadratmeter, also ein Fünftel der Gesamtfläche? Dann beträgt der Anteil des Arbeitszimmers 20 Prozent der Gesamtmiete. So viel gibst du bei der Steuer an.

Wenn du die Homeoffice-Pauschale nutzt, kannst du zwar nicht die Miete, aber durchaus Arbeitsmittel wie einen neuen Computer als Werbungskosten angeben (siehe oben).

In jedem Fall gilt: Du darfst nur Kosten absetzen, die dir auch tatsächlich entstanden sind – und müssen diese in der Regel belegen. Wenn dein Arbeitgeber beziehungsweise Auftraggeber die Kosten erstattet, haben sie in der Steuererklärung nichts mehr zu suchen.

Mehr dazu liest du im Ratgeber „Licht, Strom und Co.: Wer trägt die Kosten für das Homeoffice?”.

Dein persönlicher Alleskönner: die GenialCard

- Keine Jahresgebühr

- Kontaktlos zahlen mit Karte, Smartphone oder Smartwatch

- Einfache Rückzahlung in kleinen Raten

FAQ: Häufige Fragen und Antworten

Was ist die Homeoffice-Pauschale?

Die Homeoffice-Pauschale ist eine Steuervergünstigung für die Arbeit zu Hause. Seit 2023 beträgt sie 6 Euro pro Tag für maximal 210 Tage im Jahr – also höchstens 1.260 Euro.

Wann lohnt sich die Homeoffice-Pauschale?

Die Pauschale zählt zu den Werbungskosten. Da das Finanzamt automatisch 1.230 Euro Werbungskostenpauschale anrechnet, bringt dir die Homeoffice-Pauschale erst dann einen richtigen Steuervorteil, wenn deine gesamten Werbungskosten diesen Betrag übersteigen.

Kann ich Homeoffice-Pauschale und Pendlerpauschale kombinieren?

Ja, das geht seit 2023, wenn du keinen festen Arbeitsplatz bei deinem Arbeitgeber hast (zum Beispiel Lehrkräfte). Du solltest die Fahrten allerdings dokumentieren, falls das Finanzamt nachfragt.

Welche Arbeitsmittel kann ich zusätzlich absetzen?

Zu den Werbungskosten, die du zusätzlich zur Homeoffice-Pauschale absetzen kannst, gehören Kosten für Computer, Büromöbel und andere Arbeitsmaterialien sowie 15-20 Prozent deiner Kosten für Telefon, Internet und Strom.

Wann kann ich mein Arbeitszimmer vollständig von der Steuer absetzen?

Wenn das Arbeitszimmer der Mittelpunkt deiner beruflichen Tätigkeit ist und nahezu ausschließlich beruflich genutzt wird. Dann kannst du Miete, Nebenkosten, Einrichtung und Renovierungskosten anteilig absetzen. Die Homeoffice-Pauschale kannst du dann allerdings nicht mehr nutzen.

War der Inhalt für dich hilfreich?

Teile den Artikel: