Erbschaftssteuer: Wie hoch ist der Freibetrag?

| Erb*innen sind ... | Freibetrag | Steuerklasse |

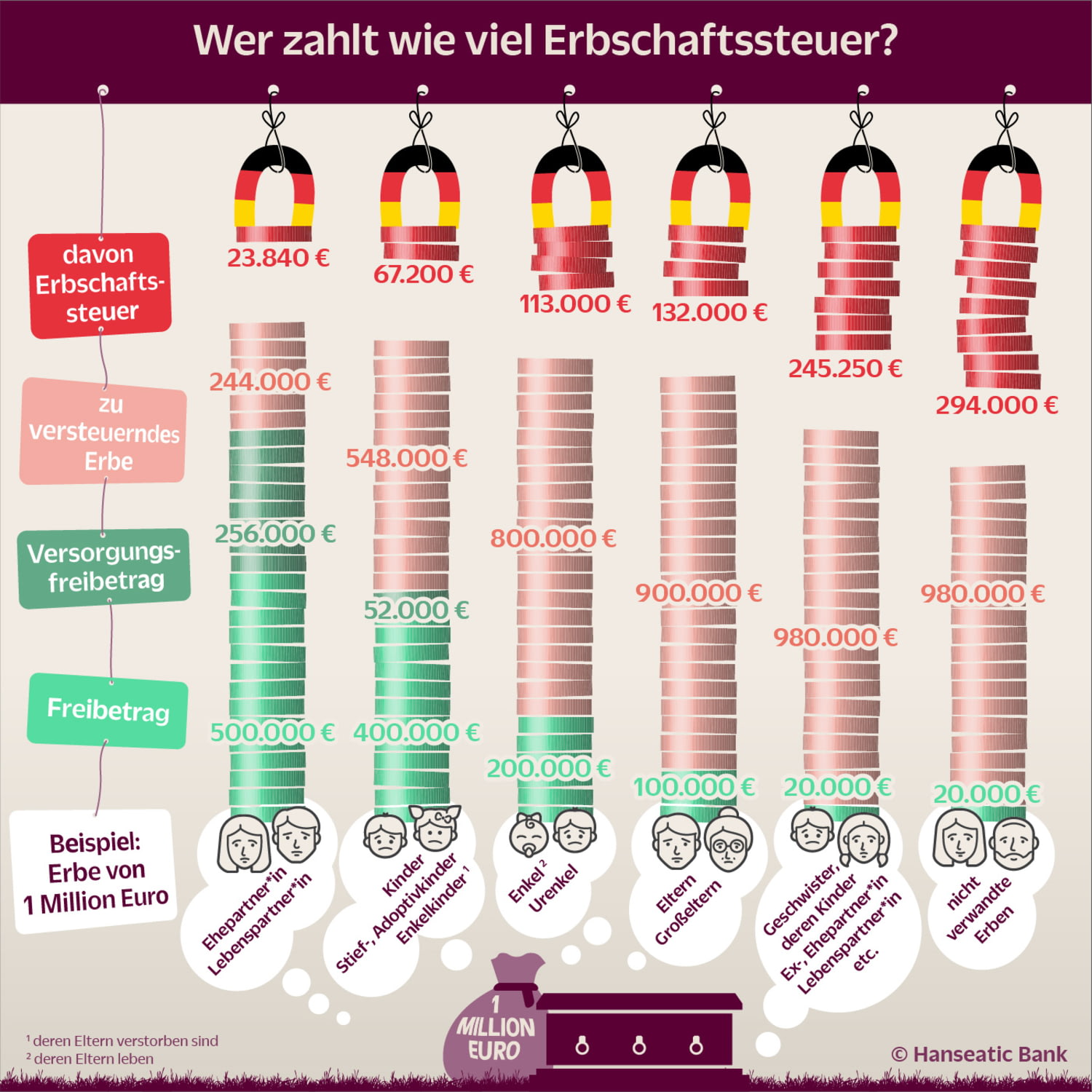

Eheleute beziehungsweise eingetragene Lebenspartner*innen | 500.000 Euro | I |

Kinder, Stiefkinder, Adoptivkinder sowie Enkel*innen, falls deren Eltern bereits verstorben sind | 400.000 Euro | I |

Enkelkinder, deren Eltern noch leben; Urenkel*innen | 200.000 Euro | I |

| Eltern und Großeltern | 100.000 Euro | I |

Geschwister, Kinder der Geschwister, Geschiedene, Stiefeltern, Schwiegerkinder und so weiter | 20.000 Euro | II |

nicht verwandte Erb*innen wie Verlobte*r, Lebenspartner*in oder ähnliche | 20.000 Euro | III |

(Stand: 2025)

Du siehst: In Deutschland können Verheiratete oder eingetragene Lebenspartner*innen ihren besseren Hälften ein Vermögen von insgesamt einer halben Million Euro vermachen, ohne dass diese einen einzigen Cent Erbschaftsteuer zahlen müssen. Und die Hinterbliebenen dürfen sogar noch mehr steuerfrei behalten, wie wir in den nächsten Abschnitten sehen werden.

Was ist der Versorgungsfreibetrag?

Die nächsten Verwandten dürfen im Erbschaftsfall nicht nur Vermögenswerte in Höhe des jeweiligen Freibetrags steuerfrei behalten. Zusätzlich gibt es auch noch den Versorgungsfreibetrag. Dieses Geld soll es den hinterbliebenen Partner*innen und Kindern ermöglichen, ihren Lebensunterhalt zu bestreiten. Diese Versorgungsfreibeträge gibt es:

- Für Ehepartner*innen beziehungsweise eingetragene Lebenspartner*innen: 256.000 Euro

- Für Kinder, Stiefkinder, Adoptivkinder und elternlose Enkel*innen (jeweils bis zum Alter von 27 Jahren): je nach Alter von 10.300 bis 52.000 Euro

Das bedeutet, dass Ehe- und Lebenspartner*innen bis zu 756.000 Euro erben (Freibetrag plus Versorgungsfreibetrag) können, ohne einen Cent Erbschaftsteuer zu bezahlen (Stand: 2025). Aber Achtung: Wer Waisen- oder Witwenrente bekommt, bei dem gilt nicht der volle Steuerfreibetrag. Denn die Rente wird mit dem Versorgungsfreibetrag verrechnet.

Was sind sachliche Freibeträge?

Noch nicht kompliziert genug? Das Steuerrecht kennt noch mehr Ausnahmen von der Erbschaftsteuerpflicht. Paragraf 13 des Erbschaftsteuergesetzes (ErbStG) enthält eine ellenlange Liste von Dingen und Sonderfällen, für die Steuerbefreiungen gelten. Davon für die meisten Erb*innen am wichtigsten: die „sachlichen Freibeträge“ für Hausrat und „andere bewegliche körperliche Gegenstände”, wie sie im Gesetz bezeichnet werden. Darunter fallen zum Beispiel ...

- Kleidung,

- Geschirr,

- Möbel,

- Fahrzeuge,

- Musikinstrumente,

- Tiere,

- Uhren und Schmuck (Edelsteine und Perlen ausgenommen) und

- Kunstgegenstände.

Hinterbliebene der Erbschaftsteuerklasse I dürfen Hausrat bis zu einem Wert von 41.000 Euro sowie weitere bewegliche Gegenstände bis zu einem Wert von 12.000 Euro steuerfrei erben – zusätzlich zu allen anderen Freibeträgen. Bei Hinterbliebenen der Steuerklasse II und III beträgt der sachliche Freibetrag 12.000 Euro – egal, ob Hausrat oder andere bewegliche Gegenstände (Stand: 2025).

Die Visa Kreditkarten der Hanseatic Bank: Jetzt entdecken!

Mit den Visa Kreditkarten der Hanseatic Bank kannst du überall auf der Welt flexibel bezahlen und Geld abheben, wo du das Visa-Logo siehst. Du musst für die Karte kein zusätzliches Girokonto eröffnen. Und die Ratenhöhe für die Rückzahlung bestimmst du selbst (mindestens 20 € monatlich beziehungsweise 3 % des offenen Betrags).

Wie viel Prozent Erbschaftssteuer werden fällig?

Wie hoch ist nun die Erbschaftssteuer für Kinder und andere Bedachte? Die Erbschaftsteuer fällt nur für die Summe an, die den Freibetrag überschreitet. Sprich: Bei einem Vermögen von 550.000 Euro zahlst du als Erbin oder Erbe nur auf die 50.000 Euro Steuern, die über deinem Freibetrag von 500.000 Euro liegen.

Und wie viel vom Erbe musst du nun konkret an Steuern zahlen? Das hängt von zwei Faktoren ab: Zum einen von der Steuerklasse, die für deinen Verwandtschaftsgrad gilt (siehe Tabelle oben). Und zum anderen von der Summe, die versteuert werden muss. Wie bei der Einkommensteuer gibt es mehrere Steuerstufen: Das zu versteuernde Vermögen wird in verschiedene Beträge aufgeteilt und je nach Stufe einzeln mit verschiedenen Sätzen versteuert.

| Betrag, der über den Freibetrag hinausgeht | Erbschaftsteuerklasse I | Erbschaftsteuerklasse II | Erbschaftsteuerklasse III |

| bis 75.000 Euro | 7 % | 15 % | 30 % |

| 75.000 - 300.000 Euro | 11 % | 20 % | 30 % |

| 300.000 - 600.000 Euro | 15 % | 25 % | 30 % |

| 600.000 - 6.000.000 Euro | 19 % | 30 % | 30 % |

| 6.000.000 - 13.000.000 Euro | 23 % | 35 % | 50 % |

| 13.000.000 - 26.000.000 Euro | 27 % | 40 % | 50 % |

| alles über 26.000.000 Euro | 30 % | 43 % | 50 % |

(Stand: 2025)

Höhe der Erbschaftssteuer berechnen: So geht’s Schritt für Schritt

Fassen wir zusammen: Wenn du wissen willst, wie viel Erbschaftsteuer für dich fällig wird, berechnest du die Summe anhand der bisherigen Informationen.

- Wie viel genau hast du geerbt? Waren es neben einem konkreten Geldbetrag weitere Dinge von Wert, die nicht als „sachliche Freibeträge“ gelten? Falls ja, wie hoch ist der Wert? Zähl dein gesamtes Erbe zusammen.

- Zieh von dieser Summe den für dich gültigen Freibetrag und gegebenenfalls den Versorgungsfreibetrag ab.

- Bleibt noch etwas übrig? Dann ermittle mithilfe der ersten Tabelle in diesem Artikel die Steuerklasse, die für dich gilt.

- In der zweiten Tabelle siehst du, welcher Betrag mit wie viel Prozent besteuert wird. Berechne für jede einzelne Stufe die fällige Steuer.

- Rechne die Beträge der einzelnen Stufen zusammen. Die Summe ergibt deine Erbschaftssteuer.

Kannst du die Erbschaftssteuer umgehen oder senken?

Wer etwas erbt, das mehr wert ist als der jeweilige Freibetrag, muss zahlen. Allerdings lässt sich unter Umständen bei der Erbschaftssteuer etwas an der Höhe schrauben. Zum Beispiel durch die rechtzeitige Adoption der Erb*innen. Der Adoptivsohn beziehungsweise die Adoptivtochter erhält dann einen höheren Freibetrag, als ihm oder ihr ohne Adoption zustünde. Das Gleiche gilt für die Heirat oder die eingetragene Lebenspartnerschaft – denn nur bei Verheirateten oder Verpartnerten gilt der maximale Freibetrag von 500.000 Euro. Sonst nicht.

Es ist übrigens keine Lösung, das eigene Vermögen schon in seinen letzten Jahren an die Erb*innen zu verschenken. Zwar fällt dann keine Erbschaftsteuer an, stattdessen aber Schenkungssteuer. Und die ist genauso hoch beziehungsweise hat die gleichen Freibeträge wie die Erbschaftsteuer. Einziger Vorteil: Die Freibeträge gelten nach zehn Jahren wieder von Neuem. Wohlhabende können ihren Angehörigen die Erbschaftsteuer also möglicherweise ersparen, wenn sie frühzeitig und etappenweise mit den Vermögensübertragungen beginnen.

So entspannt kann Geldanlage sein

Lege Geld beiseite für den Fall der Fälle – sicher und zu attraktiven Konditionen. Mit den Angeboten der Hanseatic Bank. Zum Beispiel beim TagesGeld: Jährlich (variable) Zinsen kassieren bei voller Flexibilität. Oder beim SparBrief: Hier gibt es je nach Anlagezeitraum noch mehr obendrauf. Eröffnung und Kontoführung sind natürlich kostenlos.

Beispiel: Du besitzt ein Vermögen von 500.000 Euro (zum Beispiel ein kleines Haus, dazu zwei vermietete Wohnungen plus Sparguthaben und Aktien). Erben wird das alles dein einziges Kind. Bei deinem Tod könnten Sohn oder Tochter 400.000 Euro als Freibetrag geltend machen, die restlichen 100.000 Euro müsste dein Nachwuchs versteuern. Wenn du deinem Kind aber schon zu Lebzeiten 250.000 Euro vermachst (zum Beispiel in Form der zwei Mietwohnungen), fällt keine Schenkungssteuer an – die Summe liegt ja unter dem Freibetrag. Schenkst du dem Sohn beziehungsweise der Tochter die übrigen 250.000 Euro dann zehn Jahre später oder verstirbst erst nach weiteren zehn Jahren, gilt der volle Freibetrag wieder von Neuem, egal ob Schenkungssteuer oder Erbschaftsteuer. Wieder muss dein Kind nichts versteuern – es hat die gesamten 500.000 Euro steuerfrei bekommen.

Übrigens: Du kannst deinen Kindern auch das Familienheim vorzeitig überlassen und trotzdem das lebenslange Wohnrecht behalten. Das ist der sogenannte Nießbrauch.

Wann und wie musst du eine Steuererklärung abgeben?

Eine sogenannte Erbschaftsteuererklärung ist erst einmal nicht nötig. Du musst dein Erbe nur innerhalb von drei Monaten an das für dich zuständige Finanzamt melden. Setz dafür einfach ein Schreiben auf, in dem Folgendes steht:

- Persönliche Angaben (Name, Geburtsdatum, Wohnsitz, Beruf)

- Deine Steueridentifikationsnummer

- Dein Verwandtschaftsgrad oder deine Beziehung zur verstorbenen Person (den „Erblasser*innen”)

- Persönliche Angaben zu den Erblasser*innen

- Todestag und Sterbeort der Erblasser*innen

- Art und Wert des Erbes

- Grund, warum du erbst (Bist du gesetzlich erbberechtigt? Wurdest du in einem Testament als Erbe oder Erbin genannt? Gibt es einen Pflichtteil?)

- Frühere Zuwendungen der Erblasser*innen (Gab es zum Beispiel Schenkungen? Falls ja: Wann und in welchem Wert?)

Im Internet findest du dazu auch Vorlagen, zum Beispiel diese vom niedersächsischen Landesamt für Steuern. Das Finanzamt ermittelt daraufhin die fällige Steuer. Eine Steuererklärung musst du nur abgeben, wenn das Finanzamt dich dazu auffordert.

Aber Achtung: Die Mitteilung ans Finanzamt über deine Erbschaft musst du immer abgeben! Also auch dann, wenn dein Erbe weniger wert ist als der Freibetrag.

Was bedeutet das Berliner Testament für die Steuer?

Das „Berliner Testament” ist ein spezielles Testament, das die Ehegattin und der Ehegatte gemeinsam aufsetzen können. Darin setzen sie sich einander als Alleinerb*in ein, sprich: Falls einer der beiden stirbt, erbt der andere alles. Das ist vor allem für Paare mit Kindern vorteilhaft. Denn die Kinder gehen erst einmal leer aus, dafür sind die überlebenden Ehepartner*innen umso besser abgesichert. Erst wenn auch der zweite Elternteil stirbt, erben die Kinder.

Steuerlich ist ein Berliner Testament aber von Nachteil. Zumindest die Kinder kommen finanziell schlechter weg. Warum? Normalerweise können sie den Freibetrag zweimal in Anspruch nehmen: einmal bei ihrem Erbe nach dem Tod von Elternteil 1, einmal beim Erbe nach dem Tod von Elternteil 2. Beim Berliner Testament erben sie ja aber nur einmal – nämlich nach dem Tod von Ehepartner*in 2. Also gilt auch nur einmal der Freibetrag. Das heißt: Wenn die Summe oder der Wert des Erbes über den Freibetrag hinausgehen, zahlen die Kinder mehr Steuern als ohne Berliner Testament.

Hier findest du mehr über das Berliner Testament und eine Mustervorlage.

Was ist, wenn du Schulden erbst?

Die Erblasser*innen haben nicht nur ein Sparbuch und ein paar Wertgegenstände hinterlassen, sondern auch jede Menge Schulden? Genau genommen sind die Schulden sogar höher als das Vermögen? Als Erbe oder Erbin müsstest du die begleichen, zur Not aus deinem Privatvermögen.

Allerdings gilt: Du bist nicht verpflichtet, ein Erbe anzunehmen. Du kannst auch „nein” sagen (nicht nur, wenn du fürchtest, Schulden zu erben, sondern theoretisch auch bei einem großen Vermögen). Das musst du innerhalb von sechs Wochen tun, nachdem du vom Erbfall erfahren hast. Lebten die Erblasser*innen zuletzt nicht in Deutschland oder du selbst hast deinen Wohnsitz im Ausland, beträgt die Frist sechs Monate.

Du willst das Erbe ausschlagen? Dafür musst du persönlich zum Nachlassgericht gehen, entweder an deinem Wohnsitz oder am letzten Wohnsitz der verstorbenen Person. Dort gibst du zu Protokoll, dass du das Erbe ausschlägst. Ein Brief oder ein Anruf sind nicht gültig.

Mehr dazu erfährst du in diesem Ratgeber: „Nein, danke! Wie du ein überschuldetes Erbe ausschlägst“.

FAQ: Häufige Fragen und Antworten

Wann muss ich Erbschaftssteuer zahlen und ab welchem Betrag?

Erbschaftssteuer fällt erst an, wenn der Wert des Erbes die Summe aller Freibeträge übersteigt, die für dich gelten. Dazu zählen der persönliche Freibetrag (20.000–500.000 Euro), der Versorgungsfreibetrag für Partner*innen und Kinder sowie sachliche Freibeträge für Hausrat und persönliche Gegenstände. Nur für den Restbetrag musst du Steuern bezahlen.

Wie berechne ich die Höhe der Erbschaftssteuer richtig?

Ermittle den Gesamtwert des Erbes, ziehe deinen persönlichen Freibetrag, den Versorgungsfreibetrag sowie sachliche Freibeträge ab und ordne den Restbetrag deiner Steuerklasse zu. Danach wendest du die gestaffelten Steuersätze auf jede Stufe an und addierst alle Beträge. Die Summe ergibt deine persönliche Erbschaftssteuer.

Was passiert, wenn ich Schulden erbe?

Du kannst das Erbe innerhalb von sechs Wochen (bei Wohnsitz im Ausland sechs Monaten) beim Nachlassgericht ausschlagen. Ansonsten musst du mit deinem Privatvermögen für die geerbten Schulden aufkommen. Die Ablehnung musst du persönlich vor Ort erklären, sie ist nicht per Brief oder Telefon möglich.

Teile den Artikel: