Pendlerpauschale berechnen: Wie viel gibt es wann?

Dein Nachbar arbeitet im Laden gleich nebenan, während du jeden Tag zig Kilometer mit dem eigenen Auto ins Büro fährst? Wie ungerecht, könnte man meinen. Schließlich musst du von deinem Gehalt das Auto und das Benzin beziehungsweise den Strom bezahlen, während dein Nachbar keine solchen Kosten hat. Doch der Staat hilft. Bei der Steuer nämlich kannst du die Kosten geltend machen – mit der Pendlerpauschale. Die KlarMacher sagen dir, wie du sie berechnest, wie viel du dadurch bei der Steuer sparst und was du sonst noch wissen musst.

Themen in diesem Artikel

- Auto, Fahrrad, Bahn, zu Fuß: Die Pendlerpauschale gibt es für alle

- So viel können Pendler*innen pro Kilometer von der Steuer absetzen

- Vorsicht: Bei der Entfernungspauschale gibt es eine Höchstgrenze

- Die Pendlerpauschale lohnt sich erst ab 15 Kilometern Arbeitsweg

- Auch Umwege können mitzählen

- Homeoffice und Pendlerpauschale

- Sonderfälle: Was ist, wenn …?

- FAQ: Häufige Fragen und Antworten

Auf den Punkt: Die Pendlerpauschale

- Die Pendlerpauschale ist eine Steuerermäßigung für den Arbeitsweg, egal mit welchem Verkehrsmittel du unterwegs bist (Ausnahme: Flugzeug).

- Für jeden Kilometer des Arbeitswegs werden 38 Cent berechnet.

- Es können maximal 230 Arbeitstage (bei einer 5-Tage-Woche) oder 280 Tage (bei einer 6-Tage-Woche) abgesetzt werden.

- Je nach Verkehrsmittel gibt es Höchstgrenzen, wie viel du absetzen darfst. Oder du musst die Fahrtkosten nachweisen.

- Die Werbungskostenpauschale von 1.230 Euro wird automatisch berücksichtigt, sodass die Pendlerpauschale erst ab etwa 15 Kilometern Arbeitsweg zusätzliche Vorteile bringt.

- Die Pauschale gilt für den direkten Arbeitsweg: Umwege werden nur anerkannt, wenn sie nachweislich verkehrsgünstiger sind.

- Bei Zuschüssen des Arbeitgebers wie Jobtickets wird die Pendlerpauschale um diese Summe gekürzt.

Auto, Fahrrad, Bahn, zu Fuß: Die Pendlerpauschale gibt es für alle

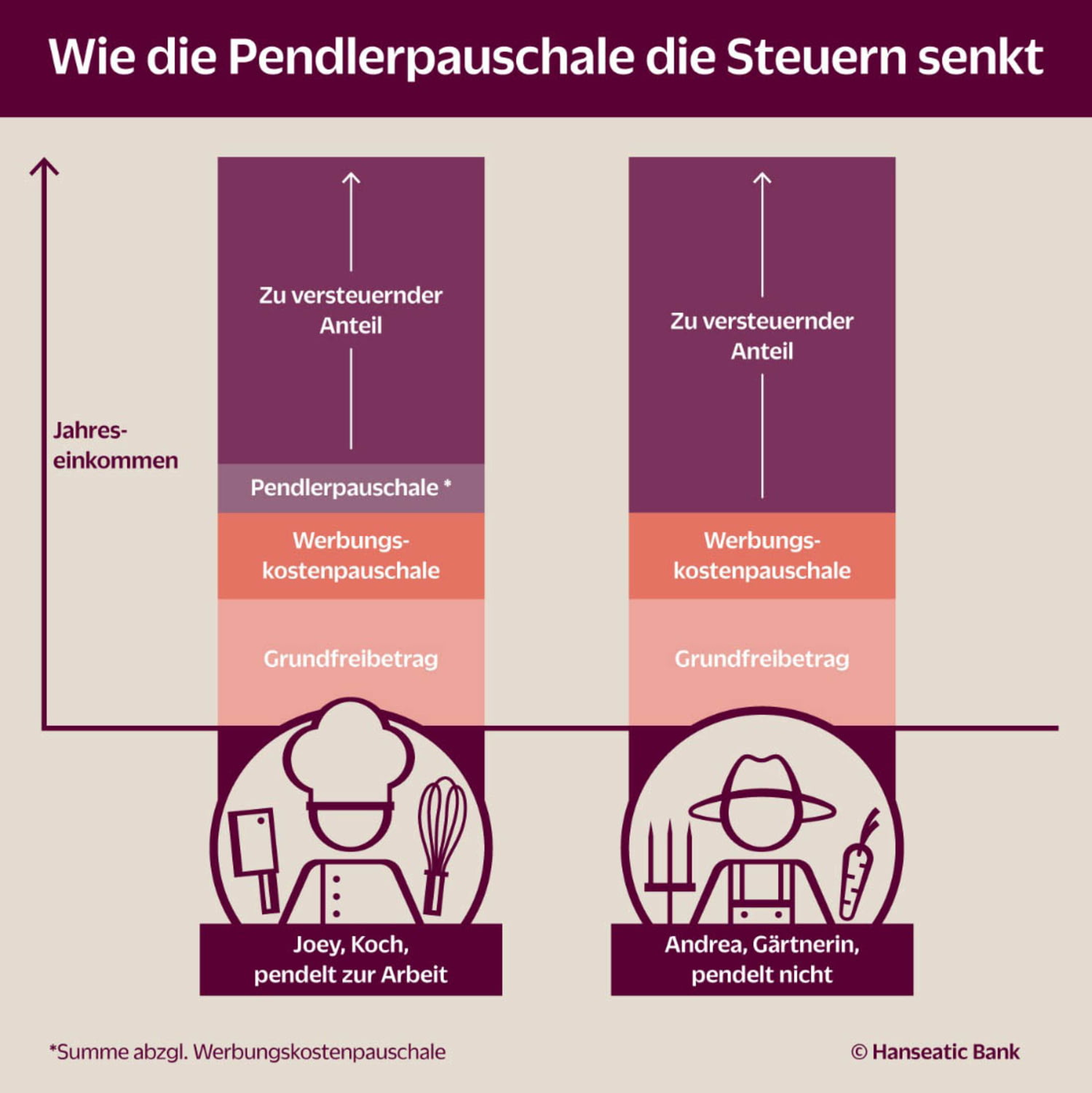

Früher hieß sie Kilometerpauschale, heute nennt das Gesetz sie Entfernungspauschale, im Volksmund heißt sie Pendlerpauschale oder auch Fahrtkostenpauschale. Gemeint ist aber immer dasselbe: die Steuerermäßigung für den Arbeitsweg. Damit sollst du die Kosten für deinen Arbeitsweg zurückbekommen. Und zwar, indem du die Pendlerpauschale von deinem Jahreseinkommen abziehst und dann umso weniger Steuern zahlst.

Erhöhung der Pendlerpauschale

Seit dem 1. Januar 2026 gilt eine höhere Pendlerpauschale von 38 Cent ab dem 1. Kilometer. Bis zum Ende des Jahres 2025 waren es für die ersten 20 Kilometer noch 30 Cent und erst ab dem 21. Kilometer 38 Cent.

In ihren Anfangstagen gab es die Pauschale nur für Berufstätige, die mit öffentlichen Verkehrsmitteln zur Arbeit fuhren. Dann durften auch die Autofahrer*innen Steuern sparen, die mit ihrem Pkw pendelten.

Mittlerweile gilt die Pauschale „verkehrsmittelunabhängig”, wie es im Amtsdeutsch lautet. Das heißt, es gibt die Pendlerpauschale nicht für Fahrtkosten im eigentlichen Sinne, sondern du kannst damit alle Kosten für deinen Arbeitsweg von der Steuer absetzen. Egal ob mit dem Auto, mit Bus und Bahn, per Fahrrad, zu Fuß, mit einem Motorrad oder womöglich auf einem Eselskarren. Einzige Ausnahme: Flugstrecken. Hier gelten andere steuerliche Regeln als bei der Pendlerpauschale.

So viel können Pendler*innen pro Kilometer von der Steuer absetzen

Die Pauschale soll dir und dem Finanzamt großen Aufwand ersparen. Deswegen gibt es eine festgelegte Summe – eben eine Pauschale –, und dabei ist es egal, ob dir diese Kosten tatsächlich entstanden sind. Du musst die Kosten nicht nachweisen. Umgekehrt kannst du auch keine Extrakosten wie Parkgebühren, Mautgebühren oder Ähnliches zusätzlich berechnen. Mit der Pauschale ist alles abgegolten.

Und so berechnest du die Pendlerpauschale: Für jeden Kilometer von deinem Wohnsitz zum Arbeitsplatz rechnest du einmalig 38 Cent (= 0,38 Euro) pro Arbeitstag. (Stand: Januar 2026)

Dabei gilt:

- Die Pauschale ist für die Hin- und Rückfahrt. Du kannst nicht einmal für die Hinfahrt und einmal für die Rückfahrt abrechnen. Auch einen Abstecher in der Mittagspause machst du auf eigene Kosten.

- Als Wohnsitz gilt dein Hauptwohnsitz, also nicht etwa dein weiter weg gelegenes Ferienhäuschen.

- Beim Arbeitsplatz gilt die „erste Tätigkeitsstelle“, also der Ort, wo der Mittelpunkt der Arbeit liegt. Bei Polizist*innen, die häufig Streife laufen, ist das zum Beispiel die zuständige Dienststelle.

- Für die Berechnung der Pendlerpauschale gelten nur volle Kilometer. Das heißt: Wenn du 12,3 Kilometer weit von deiner Wohnung weg wohnst, gelten nur 12 Kilometer. Die übrigen 300 Meter fallen unter den Tisch.

- Bei einer 5-Tage-Woche kannst du maximal 230 Arbeitstage abrechnen, bei einer 6-Tage-Woche sind es maximal 280 Tage. Wichtig: Es gelten nur die Tage, an denen du auch wirklich gearbeitet hast. Urlaub, Wochenende, Feiertage und Krankheit darfst du nicht mitzählen. Wenn du allerdings mehr gearbeitet hast, musst du das nachweisen (zum Beispiel mit einem Fahrtenbuch oder einer Arbeitgeber-Bescheinigung).

Beispiel: Du wohnst 17,8 Kilometer vom Arbeitsplatz entfernt. Im letzten Jahr hast du bei einer 5-Tage-Woche insgesamt 226 Tage gearbeitet. Dann rechnest du 17 (Kilometer) × 226 (Tage) × 0,38 Euro = 1.459,96 Euro (das sind übrigens rund 307 Euro mehr als noch bis zum Jahr 2025 möglich gewesen wären).

Die so berechneten Fahrtkosten trägst du in deiner Steuererklärung in der Anlage N auf der zweiten Seite ein. Dieser Betrag wird von deinem zu versteuernden Einkommen abgezogen. Sprich: Für diesen Teil deines Jahreseinkommens zahlst du als Arbeitnehmer*in nun keine Einkommensteuer mehr.

Übrigens: Bei der Berechnung der Entfernung helfen dir Routenplaner im Internet. Beachte dabei, dass du die Kilometerzahl für den kürzesten Weg auswählst (zu einer Ausnahme kommen wir weiter unten).

Du hättest gerne mehr Hilfe dabei, deine Steuerentlastungen zu berechnen? Es gibt zahlreiche Programme und Apps, die dir bei der Steuererklärung helfen und schon einmal einschätzen können, wie viel du von der Steuer zurückbekommst. Einen Überblick findest du im Ratgeber „Steuersoftware im Vergleich: Welche kann was?“.

Vorsicht: Bei der Entfernungspauschale gibt es eine Höchstgrenze

Wenn du zu Fuß, mit dem Fahrrad, mit Motorroller/Moped/Motorrad oder in einer Fahrgemeinschaft zur Arbeit kommst, gilt eine Höchstgrenze von 4.500 Euro für die Pendlerpauschale beziehungsweise Entfernungspauschale. (Stand: Januar 2026)

Mehr darfst du als Autofahrer*in geltend machen, wenn du mit dem eigenen oder einem Firmenwagen fährst. Bedingung: Du musst belegen, dass du tatsächlich mit dem Auto fährst (zum Beispiel über ein Fahrtenbuch oder den Tachostand auf der Werkstattrechnung).

Wenn du öffentliche Verkehrsmittel benutzt, kannst du dich entscheiden. Entweder du wählst die Pendlerpauschale, die du wie die anderen Verkehrsteilnehmer*innen nach der Entfernung zum Arbeitsplatz berechnest. Dann gilt auch für dich die Höchstgrenze von 4.500 Euro. Oder aber du setzt deine tatsächlichen Ticketkosten ab, zum Beispiel die Jahreskarte für die Bahn. Dann darf der Betrag auch höher sein als 4.500 Euro.

Du fährst mit dem Fahrrad zur Arbeit? Lies mehr über mögliche Steuerermäßigungen in dem Ratgeber „Fahrrad steuerlich absetzen: Nicht nur Sprit, sondern auch Geld sparen!”.

Bekomme ich die Pendlerpauschale ausgezahlt?

Jein. Die Kosten für das Pendeln setzt du von der Steuer ab. Du bekommst das Geld also nicht ausgezahlt, sondern musst weniger Steuern bezahlen. Wenn du dadurch aber mit deiner Steuervorauszahlung (zum Beispiel die Abzüge durch deinen Arbeitgeber) schon zu viel an Abgaben bezahlt hast, bekommst du den überschüssigen Betrag ganz real zurücküberwiesen.

Wenn du die Steuererstattung durch die Pendlerpauschale jeden Monat in deinem Nettoeinkommen sehen willst und nicht erst nach der jährlichen Steuererklärung, kannst du auch einen Antrag auf Lohnsteuerermäßigung stellen.

Die Pendlerpauschale lohnt sich erst ab 15 Kilometern Arbeitsweg

Wenn du die Pendlerpauschale bislang nicht in deiner Steuererklärung angegeben hast, muss das nicht heißen, dass du Geld verschenkt hast. Denn die Pendlerpauschale gehört zu den sogenannten Werbungskosten. Damit sind die Kosten gemeint, die dir durch deine Arbeit entstehen, zum Beispiel für Dienstkleidung, Bürobedarf, Gewerkschaftsbeiträge – und eben auch für den Weg zur Arbeitsstelle.

Damit nicht jede*r alles haarklein abrechnen muss, gibt es eine Werbungskostenpauschale von 1.230 Euro (seit Steuerjahr 2023). Das heißt: Der Staat zieht dir bei der Berechnung der Steuer automatisch 1.230 Euro vom Jahreseinkommen ab. Auch dann, wenn du keinerlei Kosten angegeben hast oder hattest. (Stand: Januar 2026)

Die Pendlerpauschale anzugeben lohnt sich also nur, wenn dein errechneter Betrag die 1.230 Euro übersteigt. Das ist erst ab einem Arbeitsweg von 15 Kilometern der Fall (bei 225 Arbeitstagen im Jahr).

Es sei denn natürlich, du hast weitere Werbungskosten, die du absetzen kannst. Dann ist der Betrag von 1.230 Euro umso eher erreicht und es lohnt sich, alles inklusive Pendlerpauschale in der Steuererklärung anzugeben.

Tipp: Autofahrer*innen können gegebenenfalls nicht nur Steuern, sondern auch Sprit sparen. Wie? Das liest du in dem Ratgeber „Wie lassen sich mit weniger Kraftstoff mehr Kilometer fahren?“.

Auch Umwege können mitzählen

Bei der Berechnung der Pendlerpauschale gilt normalerweise die kürzeste Strecke zwischen deinem Wohnsitz und der Arbeitsstätte. Ob du also auf dem Weg noch die Kinder in die Schule bringst und dafür einen Schlenker von drei Kilometern fährst, zählt für das Finanzamt nicht.

Allerdings gibt es eine Ausnahme, bei der du einen Umweg mit einrechnen kannst. Nämlich dann, wenn dieser Umweg offensichtlich verkehrsgünstiger ist. Zum Beispiel, weil du damit schneller am Arbeitsplatz bist. Oder weil es auf der Ausweichstrecke weniger Staus gibt und du damit umso sicherer pünktlich ankommst.

Aber auch hier gilt: Du musst nachweisen, dass die längere Strecke einen Vorteil bietet. Das kannst du zum Beispiel, indem du die Nachrichten über Verkehrsstörungen und Baustellen auf der kürzeren Route sammelst und der Steuererklärung beilegst. Und natürlich musst du beweisen können, dass du den Umweg auch tatsächlich immer gefahren bist – zum Beispiel per Fahrtenbuch, Tankbelege oder Ähnlichem.

Pendlerpauschale trotz Firmenwagen?

Wenn dein Arbeitgeber dir einen Firmenwagen bereitstellt, hast du weniger Kosten für Wartung und Reparaturen. Trotzdem gilt die Pendlerpauschale genauso, als würdest du mit dem eigenen Auto zur Arbeit fahren. Deshalb heißt es „Pauschale“: Die Summe von 38 Cent pro Kilometer und Arbeitstag gibt es unabhängig davon, ob dir die Kosten tatsächlich entstanden sind.

Homeoffice und Pendlerpauschale

Pendlerpauschale trotz Homeoffice – geht das? Jein. Denn einerseits können Arbeitnehmer*innen für die Tage, an denen sie das Haus gar nicht in Richtung Arbeitsplatz verlassen, natürlich keine Entfernungspauschale geltend machen.

Andererseits haben sich seit 2023 die Regelungen deutlich verbessert, wenn es darum geht, das Homeoffice von der Steuer abzusetzen. Arbeitnehmer*innen können für bis zu 210 Arbeitstage je sechs Euro für das Homeoffice berechnen (insgesamt also höchstens 1.260 Euro). Wer das ausreizt, hätte die Werbungskosten von 1.230 Euro bereits um 30 Euro überschritten. Wenn du also teils zu Hause, teils im Büro arbeitest, kann es sich lohnen, beide Pauschalen für die jeweiligen Tage zu berechnen und in der Steuererklärung anzugeben.

Noch eine Neuerung gibt es seit 2023: Manche Arbeitnehmer*innen dürfen die Homeoffice-Pauschale und die Pendlerpauschale für den gleichen Tag absetzen. Das ist erlaubt, wenn sie an ihrem Arbeitsort keinen festen Arbeitsplatz haben und deswegen sowohl am Arbeitsort als auch im Homeoffice arbeiten, zum Beispiel Lehrer*innen.

SicherReise – dein Rundumschutz für unterwegs

Ob Städtetrip oder Fernreise – mit SicherReise der Hanseatic Bank erhältst du eine umfassende Absicherung für alle Urlaubspläne. Das Versicherungspaket deckt die Kosten bei Reiserücktritt, Reiseabbruch, Krankheit und Unfall im Urlaub und vieles mehr! Du kannst sie bei der GenialCard einfach und günstig dazubuchen.

Sonderfälle: Was ist, wenn …?

Nicht alle kommen auf die gleiche Weise zur Arbeit. Die Pendlerpauschale gilt zwar unabhängig vom Transportmittel (also Auto, Bus, Fahrrad, Motorrad etc.), aber es gibt noch mehr Unterschiede. Und die haben Auswirkungen darauf, wie die Pendlerpauschale berechnet wird.

Fahrgemeinschaften

Wenn du mit einer oder mehreren Personen gemeinsam zur Arbeit fährst, kann jede*r von euch die volle Pendlerpauschale abrechnen. Und zwar jeweils vom Wohnsitz zur Arbeitsstätte. Umwege, etwa um jede*n abzuholen, zählen nicht mit.

Wichtig ist nur, dass niemand von den Mitfahrer*innen die Höchstgrenze von 4.500 Euro (Stand: Januar 2026) überschreitet. Mehr abrechnen darf nur die Person, die auch tatsächlich den Wagen fährt.

Kompliziert wird es allerdings, wenn du dich mit dem Fahren abwechselst. Dann musst du zwei Rechnungen anstellen: An wie vielen Tagen warst du nur Mitfahrer*in? Für diese Mitfahrten darfst du maximal die Höchstgrenze von 4.500 Euro absetzen, auch wenn die errechnete Pendlerpauschale (Tage × Kilometer × 0,38 Euro) höher liegt. Anschließend berechnest du die Pendlerpauschale für die Tage, an denen du selbst mit dem eigenen Auto gefahren bist. Hier gilt die Höchstgrenze nicht. Zusammengerechnet darf die Pendlerpauschale deshalb über 4.500 Euro liegen.

Mehrere Verkehrsmittel

Du fährst mit dem Auto zum Bahnhof und von dort mit dem Zug weiter (Park & Ride)? Dann kannst du womöglich mehr absetzen als den Höchstbetrag von 4.500 Euro. Denn der gilt ja nur für eine einzelne Strecke.

Beim Park & Ride darfst du die Teilstrecken einzeln berechnen. Ermittele also zunächst die kürzeste Entfernung zur Arbeit und anschließend, welchen Teil dieser Strecke du mit dem Pkw zurückgelegt hast und welchen Teil mit öffentlichen Verkehrsmitteln. Berechne für beide die Pendlerpauschale und zähle die Beträge zusammen. Dabei gilt: Für die öffentlichen Verkehrsmittel gilt der Höchstbetrag von 4.500 Euro, bei der Pkw-Strecke nicht. Außerdem darfst du hier unter Umständen eine längere Strecke wählen (wie im Kapitel „Auch Umwege können mitzählen“ beschrieben).

Das gleiche Prinzip gilt auch, wenn du zum Beispiel in der kalten Jahreszeit die Bahn benutzt und die übrige Zeit mit dem Auto fährst. Dann rechnest du für die gesamte Strecke 0,38 Euro pro Kilometer, je einmal multipliziert mit den „Bahn“-Arbeitstagen, einmal multipliziert mit den „Auto“-Arbeitstagen. Auch hier darfst du wieder nur mit den Kosten fürs Auto die Höchstgrenze überschreiten.

Die Visa Kreditkarten der Hanseatic Bank: Jetzt entdecken!

Mit den Visa Kreditkarten der Hanseatic Bank kannst du überall auf der Welt flexibel bezahlen und Geld abheben, wo du das Visa-Logo siehst. Du musst für die Karte kein zusätzliches Girokonto eröffnen. Und die Ratenhöhe für die Rückzahlung bestimmst du selbst (mindestens 20 € monatlich beziehungsweise 3 % des offenen Betrags).

Mehrere Arbeitgeber und Arbeitsstätten

Du hast zwei Arbeitgeber und damit auch zwei Arbeitsstätten, zu denen du regelmäßig fährst? Dann gibt es zwei Möglichkeiten:

Möglichkeit 1: Du fährst üblicherweise zur ersten Arbeitsstätte, von dort aus wieder nach Hause und dann zur zweiten Arbeitsstätte. Dann errechne für beide Strecken und Arbeitstage die Pendlerpauschale und rechne beide zusammen.

Möglichkeit 2: Du fährst zur ersten Arbeitsstätte, von dort zur zweiten Arbeitsstätte und erst dann wieder nach Hause. Dann rechne die Entfernung zwischen beiden Arbeitsstätten zu den beiden Strecken von zu Hause bis zur Arbeit beziehungsweise zurück hinzu. Von dieser Summe darfst du dann die Hälfte als Pendlerpauschale absetzen.

Mobilitätsprämie

Die Mobilitätsprämie wurde 2021 für Geringverdiener*innen mit weitem Arbeitsweg eingeführt: Beschäftigte, die keine Einkommenssteuer zahlen, können ja keine Steuer „sparen“. Damit sie nicht leer ausgehen, bekommen diese Pendler*innen einen Zuschuss. Allerdings ist das Ganze sehr, sehr kompliziert. Es läuft nämlich so:

- Die Prämie gibt es erst ab dem 21. Kilometer Arbeitsweg – wer einen kürzeren Arbeitsweg hat, bekommt nichts.

- Von der errechneten Summe wird die Werbungskostenpauschale abgezogen. Nur für die Fahrtkosten oberhalb der Pauschale gibt es die Prämie.

- Diese Kosten dürfen außerdem nicht höher sein als der Betrag, den die Pendler*innen weniger verdienen als den Grundfreibetrag (= die steuerfreie Einkommensgrenze). Der Grundfreibetrag liegt für das Steuerjahr 2026 bei 12.348 Euro.

- Dann gibt es von den errechneten Pendel-Kosten (maximal der Differenz zwischen Einkommen und Grundfreibetrag) 14 Prozent – weil man beim niedrigsten Steuersatz so viel an Steuern sparen würde.

Jobticket oder Zuschüsse des Arbeitgebers

Wenn du vom Arbeitgeber ein Jobticket als geldwerten Vorteil zur Verfügung gestellt bekommst oder einen Zuschuss für deine Fahrtkosten, musst du das in der Steuererklärung angeben. Die Pendlerpauschale wird dann vom Finanzamt um den entsprechenden Betrag gekürzt.

Neue Förderung für E-Autos ab 2026

Seit 2026 fördert die deutsche Regierung wieder den Kauf oder das Leasing von Elektroautos. Wie hoch der Zuschuss ausfällt, hängt vom Haushaltseinkommen ab. Für reine E-Autos gelten folgende Einkommensgrenzen:

- Bis 45.000 Euro: 5.000 Euro Förderung

- Bis 60.000 Euro: 4.000 Euro Förderung

- Bis 80.000 Euro: 3.000 Euro Förderung

Zusätzlich gibt es 500 Euro pro Kind, maximal allerdings für zwei Kinder. Auch einige Plug-in-Hybride sind förderfähig, allerdings mit geringeren Zuschüssen.

Voraussetzung ist eine Neuzulassung ab dem 1. Januar 2026 sowie eine Mindesthaltedauer von drei Jahren. Für Gebrauchtwagen gibt es keine Förderung.

FAQ: Häufige Fragen und Antworten

Was ist die Pendlerpauschale?

Die Pendlerpauschale (auch Entfernungspauschale oder Fahrtkostenpauschale) ist eine Steuerermäßigung für den Arbeitsweg. Sie gilt verkehrsmittelunabhängig, also für Auto, Fahrrad, Bus, Bahn, Motorrad oder zu Fuß – nur Flugstrecken sind ausgenommen.

Wie hoch ist die Pendlerpauschale im Jahr 2026?

Seit 2026 beträgt die Pauschale 38 Cent pro Kilometer für jeden Arbeitstag.

Für welche Strecken gilt die Pendlerpauschale?

Die Pendlerpauschale gilt nur für den direkten Arbeitsweg zwischen Hauptwohnsitz und erster Tätigkeitsstelle. Umwege zählen nur, wenn sie nachweislich verkehrsgünstiger sind. Außerdem werden nur volle Kilometer berücksichtigt, Nachkommastellen werden abgerundet. Bei einer Strecke von 14,8 Kilometern kannst du also nur 14 Kilometer berechnen.

Wie wird die Pendlerpauschale berechnet?

Die Formel lautet: Kilometer zum Arbeitsplatz × Arbeitstage × 0,38 Euro. Zum Beispiel: 17 km × 226 Arbeitstage × 0,38 € = 1.459,96 Euro.

Gibt es Höchstgrenzen für die Pendlerpauschale?

Für die meisten Verkehrsmittel gilt eine Obergrenze von 4.500 Euro pro Jahr. Wenn du mit dem Auto fährst, darfst du mehr absetzen, musst die Kosten aber nachweisen. Wenn du den ÖPNV nutzt, kannst du entweder pauschal bis zu 4.500 Euro absetzen oder die tatsächlichen Ticketkosten, wenn die höher sind – auch diese Mehrkosten musst du aber nachweisen.

War der Inhalt für dich hilfreich?

Teile den Artikel: