Sozialversicherung: Was zahlst du, was dein Arbeitgeber?

Kennst du das? Du schaust mal genauer auf deine Gehaltsabrechnung – und stutzt: Warum bleibt eigentlich so wenig Netto vom Brutto übrig? Wieso werden Beträge abgezogen? Kann das richtig sein? Keine Sorge, die KlarMacher bringen Licht ins Dunkel der Sozialversicherung und erklären, wer wofür zahlt und was du davon hast.

Themen in diesem Artikel

- Was gehört alles zur Sozialversicherung?

- Sozialversicherung: Pflicht oder Kür?

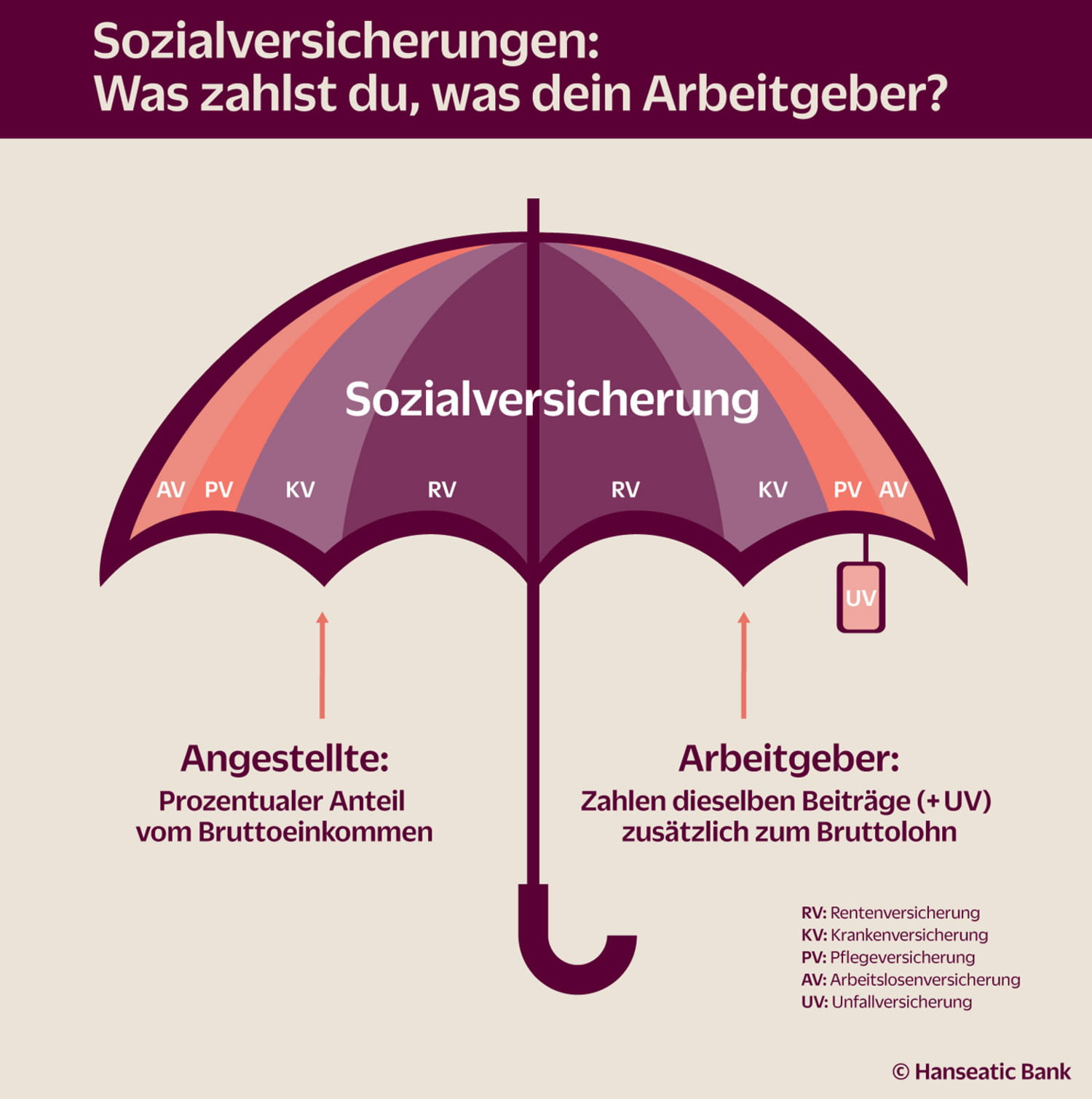

- Angestellte und Arbeitgeber: Wer zahlt wie viel in die Sozialversicherung?

- Höhe der Sozialabgaben: Wie viel kostet welche Versicherung?

- FAQ: Häufige Fragen und Antworten

Auf den Punkt: Wer zahlt welche Sozialversicherungen?

- Die Sozialversicherung soll Bürger*innen in bestimmten Lebenslagen finanziell absichern.

- Sozialabgaben werden sowohl von Angestellten als auch von Arbeitgebern gezahlt.

- Die genaue Höhe der Beiträge ist grundsätzlich vom individuellen Bruttogehalt abhängig.

- Für die Beiträge zur Kranken-, Pflege-, Renten-, Unfall- und Arbeitslosenversicherung gelten unterschiedliche Beitragssätze.

Was gehört alles zur Sozialversicherung?

Die gesetzliche Sozialversicherung in Deutschland umfasst fünf wichtige Säulen, oft informell als „Big Five“ bezeichnet. Diese sind:

- Krankenversicherung (KV)

- Pflegeversicherung (PV)

- Rentenversicherung (RV)

- Unfallversicherung (UV)

- Arbeitslosenversicherung (AV)

Jeder dieser Bereiche deckt ein spezifisches Risiko ab, und zusammen bilden sie die Basis des deutschen Sozialversicherungssystems.

Nettogehalt: Was wirklich auf deinem Konto landet

Meine Zustimmung kann ich jederzeit unter Datenschutz widerrufen.

Sozialversicherung: Pflicht oder Kür?

Die Sozialversicherung ist eine Pflichtversicherung. Das heißt: Arbeitnehmer*innen sowie Auszubildende sind sozialversicherungspflichtig – bis auf wenige Ausnahmen wie zum Beispiel Minijobber*innen (siehe Infobox). Dahinter steht der Gedanke, dass die Gemeinschaft der versicherten Arbeitnehmer*innen jede einzelne Person in bestimmten Lebenslagen finanziell absichert. Dazu gehören Krankheit, Arbeitslosigkeit, Pflegebedürftigkeit und das Alter.

Wenn du Sozialabgaben zahlst, hast du durch diese Zahlung Anspruch auf unterschiedliche Leistungen. Beispielsweise deckt bei einem Unfall die Unfallversicherung die Behandlungskosten, die Rentenversicherung sorgt im Alter für ein beständiges Einkommen. Doch damit eine umfassende Versorgung aller Versicherten gewährleistet werden kann, braucht es eine verlässliche Finanzierung.

Wer ist sozialversicherungspflichtig?

Wer in Deutschland arbeitet und regelmäßig mehr als 603 Euro im Monat verdient – das ist die Verdienstgrenze für Minijobs), ist sozialversicherungspflichtig. Das gilt auch für Azubis, deren Gehalt unter 325 Euro liegt – hier übernehmen die Arbeitgeber komplett die Beiträge. Studierende, die neben der Uni bis zu 20 Stunden jobben, zahlen zusätzlich in die Rentenkasse ein. Übersteigt die Arbeitszeit 20 Stunden, kommen bei ihnen noch Beiträge zur Arbeitslosen- und Unfallversicherung hinzu. Selbstständige und Freiberufliche müssen sich eigenständig versichern, mit Ausnahme von Künstler*innen, die in die Künstlersozialkasse einzahlen können. Beamt*innen sind von der Sozialversicherungspflicht befreit.

Angestellte und Arbeitgeber: Wer zahlt wie viel in die Sozialversicherung?

Sozialabgaben werden von Arbeitnehmer*innen und Arbeitgebern gezahlt. Bei den meisten Versicherungen bezahlen Versicherungspflichtige 50 Prozent des Versicherungsbeitrages. Die andere Hälfte kommt vom Arbeitgeber. Ausnahmen gibt es bei der Unfallversicherung (zahlt der Arbeitgeber allein) und der Pflegeversicherung (kinderlose Beschäftigte zahlen allein einen Zuschlag, Beschäftigte mit mehreren Kindern zahlen weniger).

Ein Großteil der Beiträge wird direkt vom Bruttoverdienst der Arbeitnehmer*innen abgezogen und fließt dann in die einzelnen Zweige der Sozialversicherung. Der Arbeitgeber wiederum zahlt seinen Anteil zusätzlich zum Bruttolohn.

Höhe der Sozialabgaben: Wie viel kostet welche Versicherung?

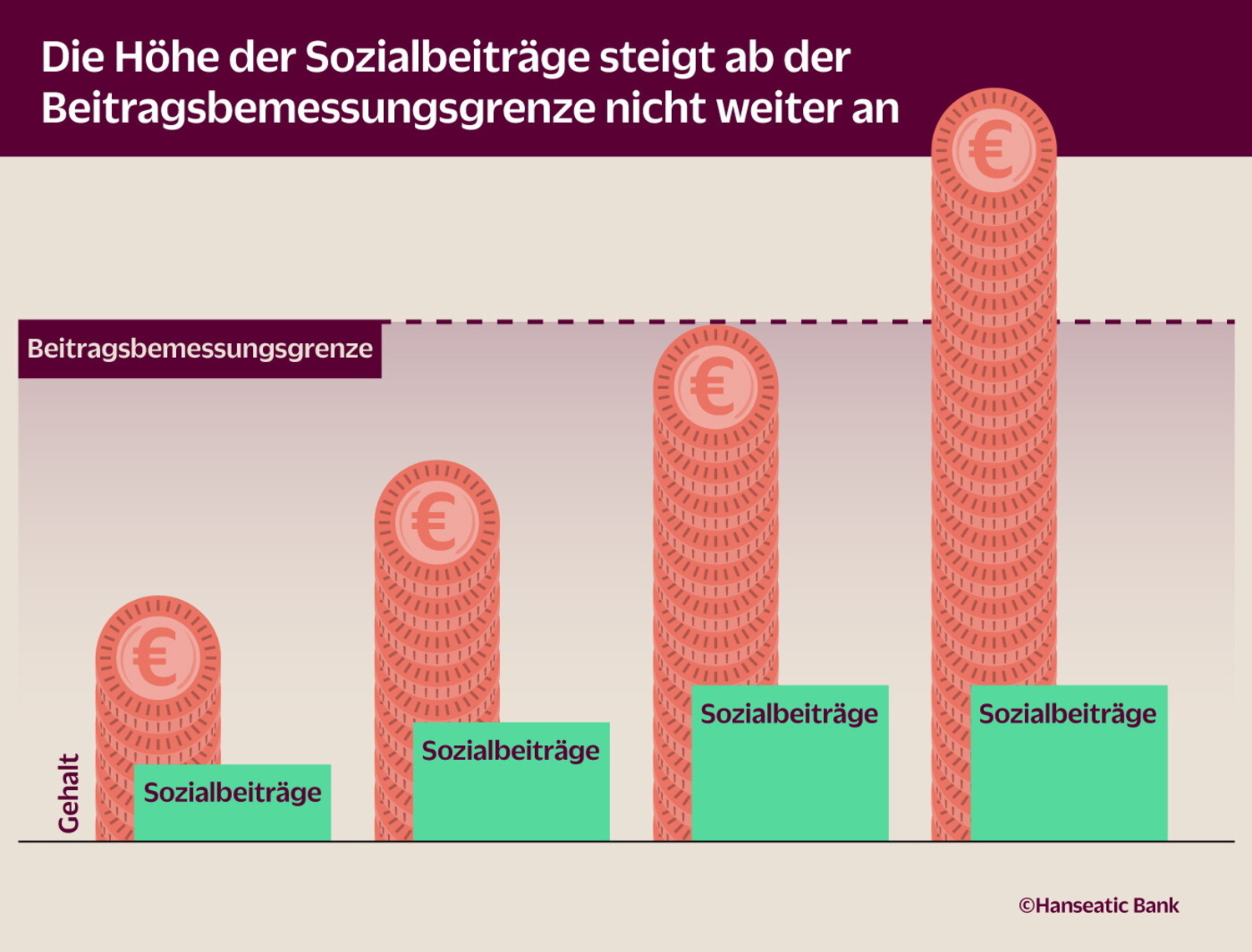

Wie viel du in die Sozialversicherung einzahlen musst, hängt von deinem Bruttogehalt ab. Die Beiträge werden prozentual berechnet und direkt von deinem Lohn abgezogen.

Wichtig: Für die Sozialabgaben gibt es eine Beitragsbemessungsgrenze – das ist der Höchstbetrag des Einkommens, bis zu dem Sozialversicherungsbeiträge erhoben werden; Einkommen darüber bleibt beitragsfrei. Mehr dazu erfährst du in unserem Ratgeber „Beitragsbemessungsgrenze: Wer drüber kommt, zahlt weniger”.

Krankenversicherung – versorgt im Krankheitsfall

Bei der gesetzlichen Krankenversicherung (GKV) liegt der Beitragssatz bei 14,6 Prozent. Es gibt außerdem noch den ermäßigten Beitragssatz von 14 Prozent für Mitglieder ohne Anspruch auf Krankengeld. Dazu kommt noch ein kassenindividueller Zusatzbeitrag, der im Durchschnitt bei 2,9 Prozent liegt (Stand: 2026).Die Krankenversicherung wird durch einen festgelegten Prozentsatz des Gehalts der Arbeitnehmer*innen finanziert, der automatisch abgezweigt wird. Arbeitgeber sind ebenfalls verpflichtet, sich um die Gesundheit ihrer Angestellten zu kümmern und den gleichen Anteil zu zahlen.

Rentenversicherung – im Alter abgesichert

Die gesetzliche Rentenversicherung sichert Arbeitnehmer*innen, die in Rente gehen, finanziell ab. Der Beitragssatz beträgt 18,6 Prozent des Bruttogehalts und wird zur Hälfte von Arbeitgebern und Arbeitnehmer*innen getragen. Im Idealfall baust du so nach und nach ein verlässliches Rentenpolster auf.

Arbeitslosenversicherung – wenn der Job weg ist

Mit 2,6 Prozent des Bruttogehalts macht die Arbeitslosenversicherung den kleinsten Teil der Sozialversicherung aus. Auch hier teilen sich Arbeitgeber und Arbeitnehmer*innen die Kosten. Verlieren Angestellte ihren Job, beziehen sie so das Arbeitslosengeld I. Es beträgt etwa 60 Prozent (mit Kind 67 Prozent) des letzten Nettogehalts.

Pflegeversicherung – Hilfe im Alltag

Die Pflegeversicherung springt ein, wenn Arbeitnehmer*innen oder ihre Angehörigen pflegebedürftig werden. Je nach Pflegegrad werden verschiedene Leistungen übernommen, von der häuslichen Pflege bis zum Platz im Pflegeheim.

Der Pflegeversicherungsbeitrag beträgt für Angestellte und Arbeitgeber jeweils 1,8 Prozent. Kinderlose Beschäftigte zahlen zusätzlich 0,6 Prozent allein. Wie hoch genau die Beitragssätze unterm Strich sind, hängt deshalb vom Einkommen und der familiären Situation ab:

- Kinderlose Versicherte zahlen 2,4 Prozent ihres Einkommens.

- Eltern mit einem Kind zahlen 1,8 Prozent. Mitglieder mit Kindern unter 25 Jahren erhalten ab dem zweiten Kind einen Abschlag von 0,25 Beitragssatzpunkten, was sich bis zum fünften Kind auf maximal 1,0 Punkte summieren kann (Eltern von fünf Kindern zahlen also insgesamt nur 0,8 Prozent vom Bruttoeinkommen als PV-Beitrag). Dieser Abschlag ist jedoch nur bis zum Ende des Monats gültig, in dem das jeweilige Kind 25 Jahre alt wird.

Wichtig: In Sachsen werden die Beiträge anders auf Arbeitnehmer*innen und Arbeitgeber verteilt, weil das Bundesland bei der Einführung der Pflegeversicherung keinen Feiertag gestrichen hat.

Übrigens: Was ist der Unterschied zwischen Prozent und Prozentpunkten ist, erfährst du in unserem Ratgeber „Prozent und Prozentpunkte: Das ist der Unterschied – ganz einfach erklärt”.

Unfallversicherung – wenn etwas passiert

Die Unfallversicherung greift bei Arbeitsunfällen, Wegeunfällen und Berufskrankheiten. Anders als die anderen Zweige der Sozialversicherung, wird die gesetzliche Unfallversicherung komplett vom Arbeitgeber gezahlt. Für Arbeitnehmer*innen fallen keine Kosten an. Die Höhe des Arbeitgeber-Anteils richten sich nach dem Bruttoeinkommen der Versicherten und nach der Gefahrklasse. Durchschnittlich liegt der Beitragssatz für die Unfallversicherung bei rund 1,3 Prozent (Stand: 2026).

GenialCard und GoldCard: K(l)eine Gebühren – und so viele Vorteile

- Weltweit bezahlen und Geld abheben

- Ohne extra Girokonto

- Einfache Rückzahlung in kleinen Raten

- Vorteilswelt für attraktive Preisvorteile

- Keine Jahresgebühr bei der GenialCard

- Umfangreiches Versicherungspaket bei der GoldCard inklusive

FAQ: Häufige Fragen und Antworten

Was gehört zur gesetzlichen Sozialversicherung?

Die Sozialversicherung umfasst fünf Säulen: Kranken-, Pflege-, Renten-, Unfall- und Arbeitslosenversicherung. Zusammen schützen sie Arbeitnehmer*innen vor finanziellen Risiken wie Krankheit, Arbeitslosigkeit, Pflegebedürftigkeit oder im Alter.

Ist die Sozialversicherung verpflichtend?

Ja. Arbeitnehmer*innen und Auszubildende sind grundsätzlich sozialversicherungspflichtig. Ausnahmen gibt es zum Beispiel für Minijobber*innen oder bestimmte Gruppen wie Beamt*innen und einige Selbstständige.

Wer zahlt die Beiträge zur Sozialversicherung?

Die Kosten werden in der Regel zwischen Arbeitnehmer*in und Arbeitgeber aufgeteilt. Bei Kranken-, Pflege-, Renten- und Arbeitslosenversicherung trägt jede Seite ungefähr die Hälfte. Ausnahmen:

- Arbeitgeber zahlen die Unfallversicherung allein.

- Kinderlose zahlen in der Pflegeversicherung alleine einen Zuschlag.

Wie hoch sind die Sozialabgaben?

Die Höhe richtet sich nach dem Bruttogehalt. Die Beitragssätze (Stand 2026) sind:

- Krankenversicherung: 14,6 % + Zusatzbeitrag (im Schnitt 2,9 %)

- Rentenversicherung: 18,6 %

- Arbeitslosenversicherung: 2,6 %

- Pflegeversicherung: 1,8 % für Arbeitnehmer*innen und je nach Kinderzahl Zuschläge/Abschläge; 1,8 % Arbeitgeberanteil

- Unfallversicherung: im Schnitt 1,3 % (nur Arbeitgeber)

Das könnte dich auch interessieren:

War der Inhalt für dich hilfreich?

Teile den Artikel: