Kreditkarten: Wann werden Zinsen fällig, wann nicht?

Das schicke Kleid ist gerade im Angebot? Der große Fernseher wäre der richtige Kick für den nächsten Netflix-Abend? Mit der Kreditkarte ist beides sofort gekauft – aber erst später bezahlt. Und wer es richtig anstellt, zahlt keinen Cent Zinsen dafür. Da hält kein Dispo mit. Wann es doch einen Aufschlag gibt und was du sonst zu Kreditkartenzinsen wissen solltest – die KlarMacher zeigen es dir.

Themen in diesem Artikel

- Wann fallen Zinsen bei der Kreditkarte an?

- Rechenbeispiel: Wie hoch sind die Zinsen tatsächlich?

- Wie kann ich Zinsen bei einer Kreditkarte vermeiden?

Auf den Punkt

- Wenn du deine Kreditkartenrechnung pünktlich in voller Höhe begleichst, zahlst du keinen Cent Zinsen.

- Bei einer Ratenzahlung kommen in der Regel Zinsen dazu – je länger du für die Rückzahlung brauchst, desto mehr.

- Mit der Kreditkarte kannst du Dispozinsen vermeiden, wenn du dir rechtzeitig Geld aufs Girokonto überweist.

Wann fallen Zinsen bei der Kreditkarte an?

Eine Kreditkarte verrät es schon im Namen: Durch sie bekommst du quasi Geld geliehen. Was immer du mit der Kreditkarte bezahlst – die Rechnung wird zunächst vom Kreditkartenanbieter übernommen. Doch irgendwann möchte dieser sein Geld zurückbekommen. Deshalb erhältst du regelmäßig – meistens einmal im Monat – eine Aufstellung, welche Beträge aufgelaufen sind.

Der große Vorteil einer Kreditkarte im Vergleich zu einem klassischen Kredit: Wenn du das vorgestreckte Geld innerhalb einer bestimmten Frist zurückzahlst, kostet dich das keinen einzigen Cent Zinsen. In der Regel wird dir dieses Geld vom Girokonto abgezogen, das mit der Kreditkarte verknüpft ist, also als Referenzkonto hinterlegt ist. Bei manchen Kreditkarten musst du das Geld innerhalb einer bestimmten Frist überweisen, zum Beispiel innerhalb von vier Wochen.

Nur wenn du das Geld nicht auf einmal, sondern lieber Stück für Stück in Raten zurückzahlst, werden Zinsen fällig. Wie viele Zinsen anfallen, hängt ab von der Anzahl der Raten. Wie die Zinsen und die Laufzeit zusammenhängen, sehen wir uns gleich im Anschluss genauer an.

Auf einmal oder in Raten? Entscheide selbst!

Bei den Kreditkarten der Hanseatic Bank kannst du selbst entscheiden, ob du den fälligen Betrag auf einmal oder in Raten bezahlen möchtest. Sogar die Höhe der Raten legst du selbst fest (es müssen nur mindestens 3 Prozent des fälligen Betrags sein bzw. mindestens 20 Euro pro Monat). Wie? Ganz einfach über die App Hanseatic Bank Mobile.

Rechenbeispiel: Wie hoch sind die Zinsen tatsächlich?

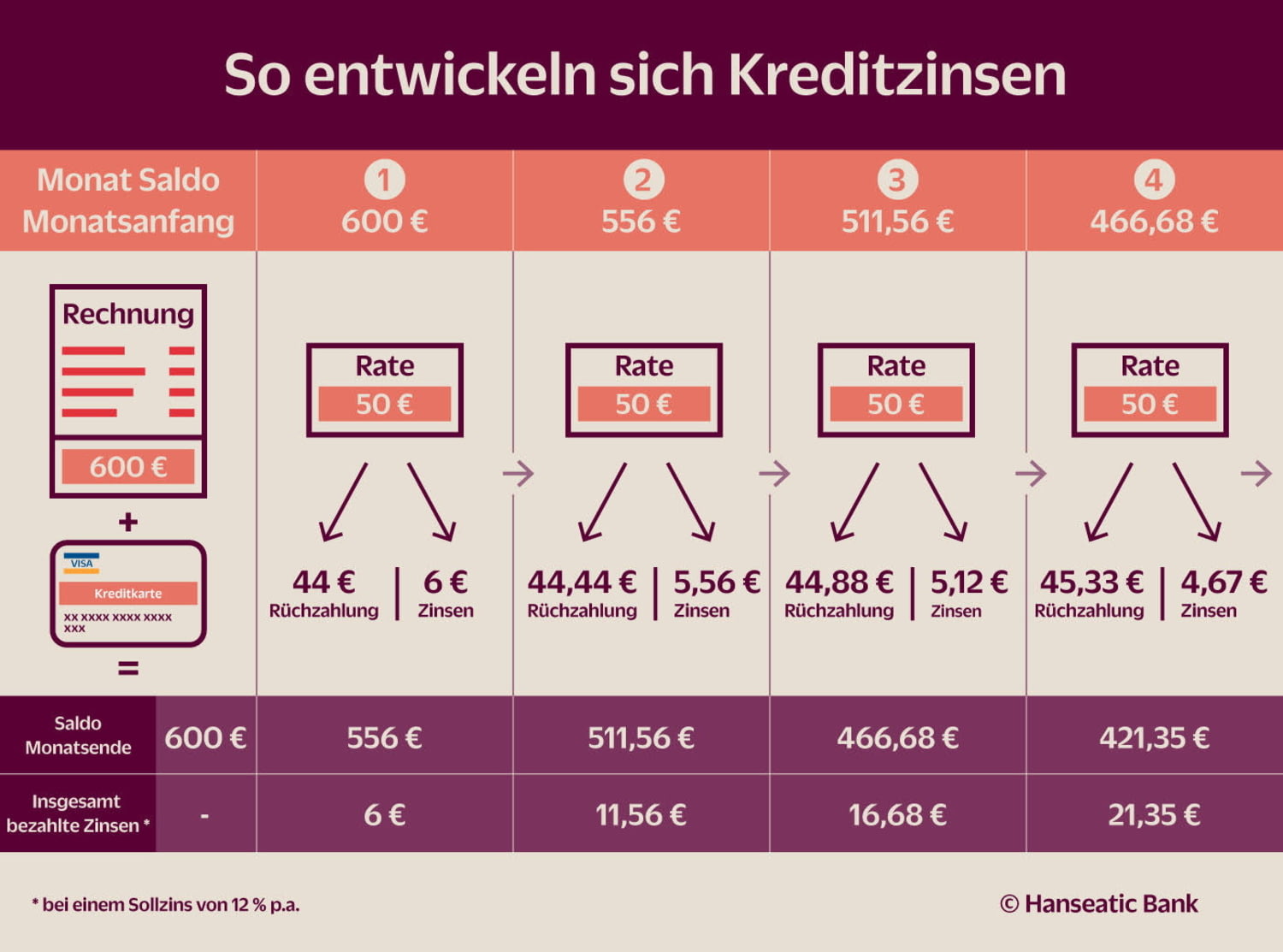

Wie viel Geld die Zinsen unterm Strich ausmachen, hängt wie bei jedem Kredit von der Laufzeit ab. Rechnen wir an dem folgenden Beispiel nach:

- Du hast 600 Euro mit deiner Kreditkarte ausgegeben.

- Du willst den Betrag in Raten à 50 Euro zurückzahlen.

- Der Sollzins beträgt 12 Prozent pro Jahr. Pro Monat bezahlst du also 1 Prozent der geliehenen Summe.

- Es wird immer am letzten Tag des Monats berechnet, was du dem Kreditkartenanbieter schuldest (Saldo-Berechnung).

Was bedeutet das in der Praxis?

Zu Beginn entspricht dein Saldo dem ausstehenden Betrag auf deiner Kreditkarte, also 600 Euro. Im ersten Monat der Ratenzahlung kommen 6 Euro Zinsen hinzu. Insgesamt beträgt dein Saldo nun also 606 Euro. Wie vereinbart werden dir 50 Euro abgebucht. 6 Euro davon sind für die Zinsen, die restlichen 44 fließen in die Kreditrückzahlung.

Im zweiten Monat beträgt dein Saldo 556 Euro (nämlich die ursprünglichen 600 Euro, von denen 44 abgetragen wurden). Hinzu kommen wieder 1 Prozent Zinsen, diesmal sind das 5,56 Euro. Die werden von deiner Rate abgezogen, dann bleiben 44,44 Euro für die Kreditrückzahlung.

Das heißt: Obwohl du schon zweimal je 50 Euro bezahlt hast, sind von deinem Kredit noch keine 100 Euro, sondern lediglich 88,44 Euro abbezahlt. Und so geht es weiter. Auch wenn der Zinsbetrag von Monat zu Monat geringer wird, weil dein Saldo sinkt.

Tipp: Beim Dispositionskredit der Bank („Dispo“) zahlst du immer Zinsen, und zwar ab dem Zeitpunkt der Inanspruchnahme bis zur Rückzahlung – also auch dann, wenn der Dispo am Monatsende mit dem Gehaltseingang wieder ausgeglichen wird. Mit einer Kreditkarte der Hanseatic Bank kommst du da günstiger davon. Denn damit kannst du dir selbst Geld aufs Girokonto überweisen, bevor du in den Dispo rutschst. Wenn du dann zum Stichtag deinen Kreditkarten-Saldo wieder ausgleichst, hast du dir die Dispozinsen gespart.

Mehr zu den Unterschieden zwischen Ratenkredit, Dispo und Co. erfährst du in diesem Artikel.

Vorsicht Bargeld: Auch das kann Zinsen kosten!

Manchmal muss es einfach Bargeld sein? Das bekommst du auch mit einer Kreditkarte aus dem Automaten. Allerdings kostet das Bargeldabheben bei vielen Kreditkartenanbietern Gebühren, vor allem, wenn du dich außerhalb Europas am Automaten bedienst. Bei einigen Kreditkarten kann es noch teurer werden: Bei denen kommen zusätzlich Zinsen obendrauf. Und zwar für die Zeit vom Tag der Abbuchung bis zur Rückzahlung. Also auch dann, wenn keine Ratenzahlung vereinbart ist und du das Konto am Monatsende wieder ausgleichst.

Bei den Kreditkarten der Hanseatic Bank bist du gleich doppelt auf der sicheren Seite. Es gibt keine Gebühren fürs Bargeldabheben außerhalb Europas (es sei denn, der Automatenbetreiber erhebt welche) und auch keine Zinsen ab Abbuchungsdatum.

Wie kann ich Zinsen bei einer Kreditkarte vermeiden?

Wenn du keinen längerfristigen Kredit benötigst, kannst du dir die Extrakosten durch die Zinsen sparen. Auf Nummer sicher gehst du mit diesen drei Tipps.

Vorsicht bei Karten mit manueller Rückzahlung

Bei manchen Kreditkarten wird der fällige Betrag nicht automatisch abgebucht. Stattdessen musst du ihn selbst überweisen. Dabei kann es schon mal vorkommen, dass du es vergessen hast und zu spät dran bist – und schon ist der Betrag plus Zinsen fällig. Am besten erstellst du dir eine monatliche Erinnerung im Smartphone, damit das nicht passiert.

Bei der GenialCard der Hanseatic Bank brauchst du dich darum nicht zu sorgen. Mehr dazu findest du im Artikel „Kreditkarte: Wann kommt die Abbuchung?“.

Wähle eine Charge-Kreditkarte

ei Charge-Kreditarten ist keine Ratenzahlung möglich. Das bedeutet: Du bekommst nur einen Kredit bis zur nächsten Abbuchung. Meistens wird die aufgelaufene Summe einmal im Monat von deinem Konto abgebucht, das kann aber je nach Kreditkartenanbieter anders sein. Aber Vorsicht: Durch die automatische Abbuchung können zwar keine Zinsen bei der Kreditkarte auflaufen. Aber wenn auf dem Girokonto nicht genug Guthaben für die Abbuchung ist, fällst du in den Dispo. Womit plötzlich doch Zinsen anfallen.

Nutze eine Prepaid-Kreditkarte

Garantiert ohne Zinsen kommst du bei einer Prepaid-Kreditkarte aus. Einfach, weil das keine „richtige“ Kreditkarte ist. Denn hier bekommst du kein Geld vorgestreckt. Sondern du musst die Summe, die du mit der Karte bezahlen willst, vorher erst draufladen. Wenn dieses Guthaben aufgebraucht ist, ist es auch sofort mit dem Bezahlen vorbei.

Mehr zu den verschiedenen Kreditkartentypen erfährst du im Artikel „Charge, Revolving, Prepaid: Welche Kreditkarte passt zu Ihnen?“.

War der Inhalt für dich hilfreich?

Teile den Artikel: