von Bianca Sellnow,

20.06.2025

Starkregen lässt den Keller überfluten, riesige Hagelkörner crashen die Balkonmarkise, ein Blitz setzt den Dachstuhl in Brand. Die Natur kann unser Eigentum auf viele Arten zerstören. Und die Schäden durch Wind, Wasser und Co. nehmen immer weiter zu. Zumindest den materiellen Schaden kann dann eine Elementarversicherung ersetzen. Die KlarMacher zeigen, was ihr Schutz genau abdeckt, wer ihn abschließen sollte und wann er nicht unbedingt nötig ist.

Auf den Punkt

- Eine Elementarversicherung übernimmt die Kosten, wenn dein Zuhause durch Naturgewalten wie Hochwasser, Starkregen oder Erdbeben beschädigt wird.

- Viele dieser Schäden lassen sich als Zusatz zur Gebäude- oder Hausratversicherung mit absichern.

- Ob der Schutz für dich sinnvoll ist, hängt vor allem davon ab, ob in deinem Wohngebiet ein erhöhtes Risiko für Elementarschäden besteht.

- Besonders Hausbesitzer*innen sollten prüfen, welche Naturgefahren ihr Gebäude bedrohen könnten.

- Die Kosten für eine Elementarversicherung schwanken stark – je nach Lage, Ausstattung und Risiko.

- Weil Versicherer unterschiedliche Risiken und Leistungen ansetzen, lohnt sich ein Vergleich auf jeden Fall.

Das ist eine Elementarversicherung

Diese Versicherung deckt sogenannte Elementarschäden ab. Das sind Schäden, die durch Naturgewalten verursacht werden. Der Name Elementarschäden stammt daher, dass es sich um die vier Elemente handelt, also Wasser, Feuer, Erde und Luft. Allerdings bedeutet das nicht, dass eine Versicherung auch wirklich alle durch die Natur verursachten Schäden einschließt. Was in der Elementarversicherung versichert ist, variiert je nach Anbieter. Deshalb kann die Bandbreite sehr unterschiedlich ausfallen. Viele übernehmen Elementarschäden aus folgenden Ursachen:

- Starkregen und Hochwasser bzw. Überschwemmung

- Erdbeben und Erdrutsch

- Schneedruck und Lawinen

Zusätzlich können auch diese Naturgewalten dazugehören:

- Vulkanausbruch

- Blitzschlag

Bevor du eine Elementarversicherung abschließt, solltest du dir unbedingt die genaue Abdeckung der Schäden ansehen. Denn der Schutz einer Elementarversicherung ist für dich natürlich nur dann sinnvoll, wenn sie die „richtigen“ Naturgewalten einschließt. So ist es an deinem Wohnort vielleicht eher unwahrscheinlich, dass ein Vulkanausbruch dein Haus trifft. Aber dafür gibt es regelmäßig sehr viel Schnee oder du bist durch Erdbeben gefährdet.

Darüber hinaus ist es wichtig zu wissen, was genau versichert ist und im Notfall tatsächlich ersetzt wird. Mehr dazu im folgenden Abschnitt.

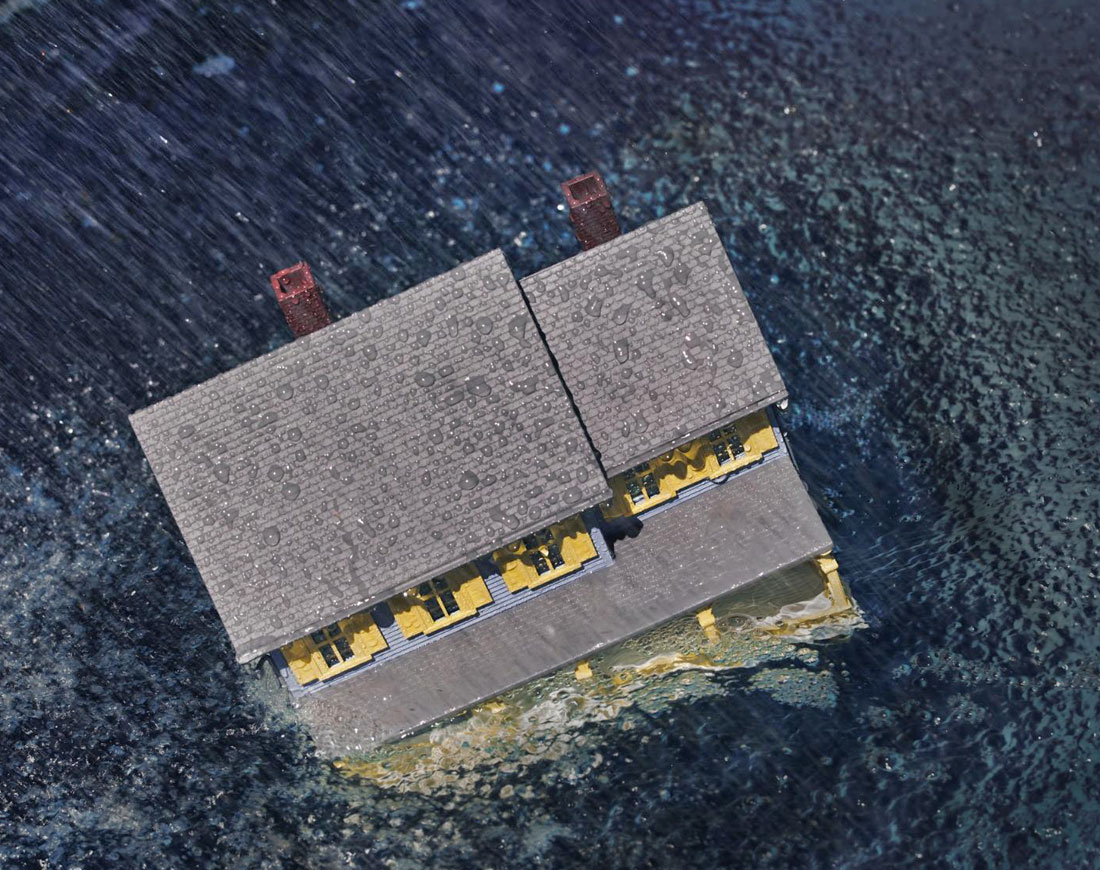

© istock/Willowpix/2018

Elementarschäden durch Starkregen kommen immer häufiger vor. Deshalb lohnt es sich, diese Naturgewalt abzudecken.

Wie du Elementarschäden abdeckst

Die Bezeichnung Elementarversicherung ist eigentlich irreführend. Denn in der Regel benötigst du für Elementarschäden keine gesonderte Versicherung. Vielmehr decken die normale Gebäude- und die Hausratversicherung häufig grundsätzlich einzelne der genannten Schäden ab. Je nachdem, ob der Schaden am Gebäude oder am Hausrat besteht, übernimmt ihn dann die jeweilige Versicherung. Die Absicherung gegen weitere solcher Elementarschäden kannst du beim Abschließen beider Versicherungen oder auch nachträglich dazubuchen.

Gut zu wissen: Elementarschäden am Auto deckt die Kaskoversicherung ab

Riesige Hagelkörner, ein im Sturm herumfliegender Ast oder Dachziegel, eine Dachlawine – Naturgewalten können nicht nur dein Haus, sondern auch dein Auto treffen. Hier greift in vielen Fällen die Teilkasko- oder Vollkaskoversicherung.

Ob und welche Elementarschäden deine vorhandenen Verträge abdecken, findest du einfach heraus, indem du die Bedingungen der Versicherung(en) prüfst. Idealerweise hast du bereits bei beiden Versicherungen alle Elementarschäden eingeschlossen, die für dich relevant sind.

Ist das nicht so, kannst du beim Versicherer anfragen. Vielleicht besteht die Möglichkeit, nicht abgedeckte Elementarschäden nachträglich in den Vertrag aufzunehmen. (Bei der Gebäudeversicherung müssen das im Mietshaus in der Regel die Vermieter*innen beziehungsweise Eigentümer*innen machen, da diese die Versicherung abschließen). Wenn die Versicherung die Ergänzung ablehnt und du aber trotzdem weitere Schäden absichern möchtest, bleibt dir nur der Anbieterwechsel. Was bei der Kündigung deiner Versicherung zu beachten ist, erklärt unser Artikel Ruck zuck aussteigen: Versicherung kündigen mit einer Vorlage.

Allerdings solltest du dich vorab fragen, ob eine Elementarversicherung für dich sinnvoll ist und wenn ja, welche. Denn auch wenn sie vor hohen Kosten bewahren kann, ist die Absicherung gegen Naturgewalten nicht immer unbedingt nötig. Mehr dazu im nächsten Kapitel.

© istock/Elenarts/2014

Trifft Hagel oder eine andere Naturgewalt Ihr Auto, übernimmt häufig die Kaskoversicherung den Schaden.

Für wen der Schutz vor Naturgewalten sinnvoll ist

Die zusätzliche Absicherung von Elementarschäden kann zwar nicht schaden, aber unnötig Geld kosten. Denn: Wie sinnvoll eine Elementarversicherung für dich ist, kommt ganz auf deine Situation an. Als Hausbesitzer*in etwa tust du in der Regel gut daran, mit der Wohngebäudeversicherung alle relevanten Elementarschäden abzusichern. Zwar kannst du meist einige Naturgewalten ausschließen. Vielleicht ist beispielsweise der nächste Vulkan weit weg. Und ein Erdrutsch scheint auch eher unwahrscheinlich. Vielleicht hast du auch keinen Fluss in der Nähe, der über die Ufer treten und dein Haus überfluten könnte.

Trotzdem bleiben viele Naturgewalten, die jedes Haus treffen können. Erdbeben zum Beispiel oder Sturm, Hagel, Starkregen. Oder der Rückstau von Abwasser aus überlasteten Rohren. Fegt etwa ein heftiger Sturm dein Dach weg oder überflutet Regen deinen Keller, kann das hohe Kosten verursachen. Dann ist eine Elementarversicherung Gold wert.

© istock/Sephirot17/2018

Das Dach ist besonders stark durch Naturgewalten gefährdet. Schnell sorgen hier Hagel oder Sturm für Schäden.

Für Mieter*innen meist entscheidender, aber auch für Hausbesitzer*innen wichtig, ist die Absicherung von Elementarschäden als Ergänzung zur Hausratversicherung. Ob diese sich lohnt, hängt unter anderem von dem Wert deiner Einrichtung ab. Hier gilt grundsätzlich: Wenn Möbel, Fernseher und Co. wertvoll genug sind, damit sich eine Hausratversicherung lohnt, dann sind sie auch wertvoll genug eine Elementarversicherung.

Zudem ist deine persönliche Wohnsituation entscheidend dafür, wie nötig oder unnötig der Schutz vor Naturgewalten ist. Wohnst du beispielsweise im dritten von fünf Stockwerken, ist es eher unwahrscheinlich, dass Sturm, Schnee, Regen oder Blitzschlag deinen Hausrat zerstört. Dann ist der Zusatz in der Hausratversicherung vielleicht nicht unbedingt nötig.

Anders sieht es unter Umständen aus, wenn du im Erdgeschoss wohnst oder auch im Keller wertvolle Möbel und Geräte lagerst. Dann könnte etwa eine Überschwemmung durch Starkregen schnell teuer für dich werden, wenn du keine Elementarversicherung hast.

Gut zu wissen: Nicht immer sind Haus- oder Gebäudeversicherung zuständig

Für bestimmte Elementarschäden kann auch die Haftpflichtversicherung von Hausbesitzer*innen herangezogen werden. Das gilt etwa, wenn sie ihre Pflichten vernachlässigen und dadurch mitverantwortlich für die Elementarschäden sind. Zum Beispiel, wenn sie den Schnee nicht vom Dach entfernen und dadurch eine Dachlawine provozieren. Oder wenn sie morsche Äste nicht vom Baum abschneiden, die bei Sturm dann herumfliegen.

Was es kostet, Hochwasser und Co. abzusichern

Wie bei Gebäude- und Hausratversicherungen generell, unterscheiden sich die Kosten auch beim Absichern von Elementarschäden deutlich. Je nachdem, wie und wo du wohnst, kann so eine Versicherung weniger als 100 Euro im Jahr kosten oder auch weit über 1.000 Euro.

Es gibt so viele Tarife für Elementarversicherungen, wie es Wohnverhältnisse gibt. Die Kosten hängen nicht nur davon ab, ob du im eigenen Haus oder in einer Mietwohnung lebst. Oder davon, wie viele Quadratmeter du bewohnst und wie teuer diese ausgestattet sind.

© istock/Marc Bruxelle/2017

In manchen Gebieten Deutschlands sind Überschwemmungen häufiger als in anderen. Das kann sich auf die Prämie von Elementarversicherungen niederschlagen.

Auch die Lage spielt für den Preis eine Rolle. Denn in Gebieten, wo es jedes Jahr Erdrutsche oder Hochwasser gibt, lässt die Elementarversicherung dich unter Umständen sehr tief in die Tasche greifen. Vielleicht bekommst du auch gar keine Versicherung für bestimmte Elementarschäden. In Zonen, in denen es laut Statistik kaum gefährliche Naturgewalten gibt, setzt der Versicherer die Prämie dagegen wahrscheinlich niedrig an.

Wie eine Einteilung in Risikozonen aussehen kann, zeigt der Gesamtverband der deutschen Versicherungswirtschaft (GDV) anhand der Naturgewalt Hochwasser. Er gliedert Deutschland dafür in folgende Gefahrenklassen (GK):