Steuer: Was kann ich absetzen?

Glaubst du auch, der Aufwand für eine Steuererklärung lohnt sich nicht? Du bekommst ja nichts zurück? Damit verschenkst du möglicherweise eine beachtliche Summe Geld! Denn tatsächlich kannst du eine ganze Reihe von Kosten geltend machen, die deine Einkünfte auf dem Papier schmälern. Und weniger Einkünfte heißt: weniger Steuern. Oder eben schon gezahlte zurückbekommen. Ein bisschen wie Weihnachten. Aber welche von deinen Ausgaben zählen und welche nicht? Das erklären wir hier.

Themen in diesem Artikel

Auf den Punkt

Auf den Punkt

- Werbungskosten in Höhe von 1.230 Euro zieht das Finanzamt automatisch vom Jahreseinkommen ab. Nur wer höhere beruflich bedingte Ausgaben hat, kann sie steuermindernd gelten machen.

- Dasselbe gilt für Arbeitszimmer, sonst gibt es einen Pauschalbetrag von 1.260 Euro.

- Ab 2023 gibt es eine Homeoffice-Pauschale von sechs Euro pro Tag für maximal 210 Tage im Jahr, also 1.260 Euro – auch ohne ein Arbeitszimmer.

- Wer zur Arbeit fährt, radelt oder geht, kann die Entfernungspauschale in Anspruch nehmen.

- Für Fort- und Ausbildungen, berufliche Umzüge, doppelte Haushaltsführung, Berufskleidung und Dienstreisen gibt es ebenfalls Steuervorteile.

- Auch private Ausgaben wie zum Beispiel Beiträge zur Altersvorsorge, Spenden und Kinderbetreuung sind steuerlich absetzbar.

Kosten für die Arbeit

Alle Aufwendungen, die du im Zusammenhang mit deiner Arbeit hast, kannst du in der Steuererklärung als Werbungskosten geltend machen. Natürlich nur, wenn du die auch selbst getragen hast Sobald dein Arbeitgeber die Kosten ganz oder teilweise übernimmt, kannst du diesen Teil nicht mehr absetzen.

Und noch etwas gilt es, zu beachten: Das Finanzamt zieht allen Steuerzahler*innen im Jahr automatisch 1.230 Euro pauschal (bis 2021: 1.000 Euro und bis 2022: 1.200 Euro) für Werbungskosten vom Einkommen ab. Also auch dann, wenn du nichts oder weniger als 1.230 Euro als Werbungskosten in deiner Steuererklärung angegeben hast. Das bedeutet, nur wenn du höhere Ausgaben hast, macht sich das überhaupt in einer Steuererstattung bemerkbar.

Die durch die Arbeit entstandenen Kosten trägst du in der Anlage N der Steuererklärung ein. Wichtig: Bewahre die Quittungen und Rechnungen der Ausgaben gut auf. Das Finanzamt kann die Belege anfordern, um zu prüfen, ob alle deine Angaben korrekt sind.

Grundsätzlich erkennt das Finanzamt solche Ausgaben an:

Arbeitsmittel

Unter Arbeitsmittel fällt alles, was du anschaffst, um deinen Beruf ordnungsgemäß auszuüben. Zum Beispiel Fachliteratur, Büromöbel, Tablet, Drucker und Smartphone. Kosten für teure Arbeitsmittel wie zum Beispiel einen Computer kannst du allerdings nur bis zu 800 Euro netto auf einmal von der Steuer absetzen. Höhere Kosten musst du über mehrere Jahre verteilen.

Arbeitszimmer

Wenn dein häusliches Arbeitszimmer den Mittelpunkt deiner beruflichen Tätigkeit bildet und es bestimmten steuerrechtlichen Anforderungen genügt (siehe nachfolgenden Kasten), dann kannst du die kompletten Kosten (zum Beispiel anteilige Miete) beim Finanzamt geltend machen.

Wenn du nur teilweise zu Hause arbeitest, dir aber kein anderer Arbeitsplatz zur Verfügung steht (Beispiel: Lehrer*innen), kannst du nur den Pauschalbetrag von 1.260 Euro absetzen – bis 2022 galt: höchstens 1.250 Euro.

Zudem gibt es die Homeoffice-Pauschale: Du erhältst für jeden Arbeitstag zu Hause sechs Euro, insgesamt maximal 1.260 Euro jährlich. Und zwar auch dann, wenn du kein steuerlich anerkanntes Arbeitszimmer hast, sondern mit dem Laptop am Küchentisch arbeitest. Für die Jahre 2020 bis 2022 gilt noch die alte Regelung: Du kannst du fünf Euro pro Homeoffice-Tag und höchstens 600 Euro pro Jahr steuerlich absetzen.

Mehr dazu findest du im Ratgeber „Homeoffice von der Steuer absetzen: So gibt’s vom Finanzamt Geld zurück“.

Steuerliche Anforderungen Arbeitszimmer

Steuerliche Anforderungen Arbeitszimmer

Um überhaupt als Arbeitszimmer anerkannt zu werden, muss ein Raum folgende Bedingungen erfüllen:

- Eigener Raum: kein Durchgangszimmer, auch eine Arbeitsecke in anderem Zimmer wird nicht akzeptiert

- Büromäßige Ausstattung: Schreibtisch, Bürostuhl, Regale/Aktenschränke, PC, Drucker etc.

- Nahezu ausschließlich berufliche Nutzung. Das heißt: keine Gästecouch, kein Fernseher, kein Sportgerät, keine sonstige private Nutzung

Telefon- und Internetkosten

Wenn du dein Telefon und/oder Smartphone auch beruflich nutzt, akzeptiert das Finanzamt eine Telefonkostenpauschale von maximal 20 Prozent der Kosten. Der Vorteil: Du musst keine Aufzeichnungen führen, sondern kannst bis zu 20 Euro monatlich geltend machen, also 240 Euro im Jahr. Wenn du allerdings höhere berufliche Telefonkosten hast, musst du diese einzeln erfassen und ausrechnen.

Pendlerpauschale

Die Pendlerpauschale ersetzt alle Kfz-Kosten für den Weg zur Arbeit. Sie beinhaltet neben Benzin und Öl auch Parkgebühren und sogar die Kfz-Steuer. Für jeden Kilometer zwischen deinem Wohnort und der Arbeitsstelle werden 30 Cent anerkannt, seit 2022 ab dem 21. Kilometer sogar 38 Cent. Allerdings nur die einfache Entfernung (also nicht Hin- UND Rückfahrt) und auch nur für die Tage, an denen du tatsächlich fährst. Urlaubs- oder Krankentage werden abgezogen. Und: Anerkannt wird nur der kürzeste Weg zur Arbeit. Längere Wege gelten nur, wenn sie nachweislich schneller sind.

Tipp: Die Pauschale kannst du auch nutzen, wenn Sie zu Fuß gehen oder andere Verkehrsmittel nutzen.

Mehr Infos findest du im Ratgeber „Pendlerpauschale berechnen: Wie viel gibt es wann?“.

Fortbildungskosten

Unter Fortbildungen versteht das Finanzamt alle Aufwendungen, die es dir erlauben, in deinem ausgeübten Beruf auf dem Laufenden zu bleiben, also zum Beispiel Fachmagazine, Fortbildungen etc. Akzeptiert werden auch Kosten für eine Qualifizierung nach Wiedereinstieg in den Beruf, etwa nach Elternzeit oder längerer Krankheit. Ansetzen kannst du dann alle Kosten, die im Rahmen der besuchten Veranstaltung anfallen.

Verpflegungsmehraufwand

Im Falle von Dienstreisen darfst du die Kosten für Essen und Trinken steuerlich geltend machen. Dafür hat der Gesetzgeber ebenfalls Pauschalen festgelegt. Was darüber hinausgeht, ist dein Privatvergnügen. Voraussetzung ist in jedem Fall, dass du länger als acht Stunden unterwegs warst. Dann kannst du für jeden Arbeitstag, den du unterwegs warst, 14 Euro (15 Euro ab 2024) absetzen. Bei Abwesenheit von mehr als 24 Stunden sind es 28 Euro (30 Euro ab 2024). Für An- und Abreisetage jeweils 14 Euro (15 Euro ab 2024).

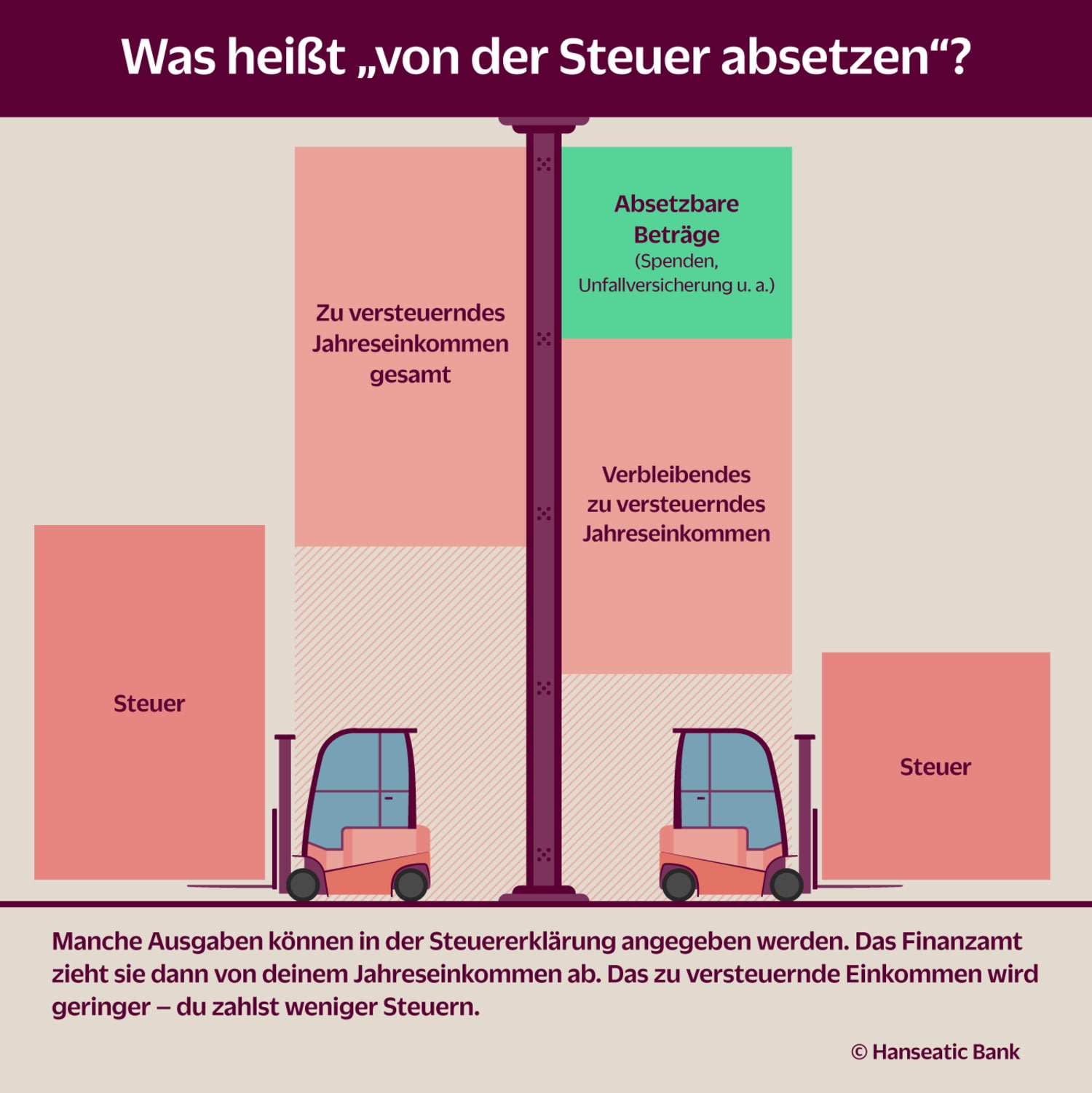

„Steuerlich geltend machen“ – was heißt das?

„Steuerlich geltend machen“ – was heißt das?

Wenn du etwas steuerlich geltend machst, bedeutet das: Du gibst die Ausgaben in deiner Steuererklärung an. Wenn das Finanzamt diese Kosten anerkennt, zieht es diese Summe von deinen Einkünften ab. Nur auf die Restsumme zahlst du Steuern. Umso geringer fällt deine Steuerlast aus.

Mehr dazu liest du in diesem Artikel „Steuerentlastung: Wann gibt's mehr Netto vom Brutto?”.

Doppelte Haushaltsführung

Du arbeitest in einer weiter entfernten Stadt und unterhältst dort während der Woche eine Zweitwohnung? Wenn das aus beruflichen Gründen so ist, hast du steuerlich betrachtet zwei Möglichkeiten:

- Du kannst die Aufwendungen für die zweite Wohnung als Werbungskosten geltend machen.

- Alternativ setzt du die Fahrtkosten zwischen deinem Hauptwohnort und deiner Arbeitsstelle an, wenn diese höher sind.

Tipp: Deine Wahl ist nicht dauerhaft gültig; du kannst dich jedes Jahr wieder umentscheiden.

Übrigens: GEZ-Gebühren sind zwar in aller Regel nicht steuerlich absetzbar. Aber wenn das Finanzamt deine doppelte Haushaltsführung anerkennt, gelten die GEZ-Gebühren für die Zweitwohnung in der Steuererklärung als Werbungskosten.

Bewerbungskosten

Kosten für Bewerbungen – ob erfolgreich oder nicht – darfst du in voller Höhe ansetzen. Dazu gehören auch deine Aufwendungen für Bewerbungskurse, Fahrtkosten zu Bewerbungsgesprächen und Ausgaben für Bewerbungsmappen. Ohne Nachweis werden pro elektronischer Bewerbung 2,50 Euro akzeptiert, für mit der Post versandte Unterlagen 8,50 Euro.

Reinigungskosten für Berufskleidung

Die Kosten für die Reinigung von Berufskleidung kannst du voll absetzen. Achte bei einer professionellen Reinigung darauf, dass auf dem Beleg der Vermerk „Berufskleidung“ steht. Wenn du das Waschen selbst übernimmst, setze 48 Cent pro Kilo Buntwäsche, 50 Cent pro Kilo Kochwäsche und 60 Cent pro Kilo Feinwäsche an. Auch die Trocknerkosten darfst du mit 0,34 Euro pro Kilo geltend machen – insgesamt aber maximal 110 Euro pro Jahr.

Umzugskosten bei beruflich bedingtem Umzug

Neuer Job in einer anderen Stadt? Sobald ein Umzug berufsbedingt ist, beteiligt sich das Finanzamt an den Kosten. Dazu gehören neben dem eigentlichen Umzug auch Makler*innengebühren und unter Umständen sogar doppelte Miete. Und für den ganzen „Kleinkram“ gibt es ohne Nachweis eine Umzugskostenpauschale: 886 Euro für die Umzugsberechtigten plus 590 Euro für jedes Kind oder sonstige Angehörige.

Kosten für ein Masterstudium

Die Kosten für dein Masterstudium sind in voller Höhe absetzbar. Dazu zählen Arbeitsmittel, Semestergebühren, Fahrtkosten, Zinsen für Studienkredite, aber auch Studienreisen. Natürlich nur, wenn du sie auch selbst bezahlt hast – und nicht etwa im Rahmen einer staatlichen Förderung erstattet bekommst.

Private Ausgaben

Neben den beruflich bedingten Ausgaben lassen sich auch bestimmte private Ausgaben steuersparend absetzen, und zwar als Sonderausgaben. Dafür gibt es eine eigene Anlage in der Steuererklärung.

Kosten für die eigene Vorsorge

Dazu gehören

- Beiträge zur Kranken- und Pflegeversicherung

- Beiträge zur Rentenversicherung

- Beiträge zur Riester-Rente oder Rürup-Rente (Basis-Rente)

- andere Versicherungen wie Haftpflicht-, Berufsunfähigkeits-, berufliche Unfallversicherung

Welche Steuern du wie absetzen kannst, liest du in unserem Beitrag „Geschützt und gespart: Diese Versicherungen kann man von der Steuer absetzen“.

Vorsorgeaufwand in der Steuererklärung

Vorsorgeaufwand in der Steuererklärung

In der Steuererklärung kannst du Vorsorgeaufwendungen steuermindernd gelten machen – und zwar die Anlage Vorsorgeaufwand. Für das Steuerjahr 2022 erkennt das Finanzamt jedoch nur 94 Prozent ‒ maximal 24.101 Euro an. Ab 2023 kannst du die Rentenversicherungsbeiträge und Co. zu 100 Prozent steuerlich absetzen.

Kosten für besondere private Umstände

Dazu gehören

- Spenden

- Kirchensteuer

- Unterhalt für Ex-Eheleute bis zu 13.085 Euro. Voraussetzung: Die/der Unterhaltsempfänger*in versteuert die Zahlungen.

- Kinderbetreuungskosten für Kinder bis 14 Jahre, und zwar zwei Drittel der Kosten, maximal 4.000 Euro pro Kind

- Kosten für die eigene Erstausbildung beziehungsweise das Erststudium bis zu 6.000 Euro

Genauso wie bei den Werbungskosten gibt es auch bei den Sonderausgaben eine Pauschale, die das Finanzamt automatisch vom Einkommen abzieht. Sie beträgt 36 Euro pro Person und Jahr.

Ausgaben rund um dein Zuhause

Damit sind die Kosten für Handwerksleistungen und sogenannte haushaltsnahe Dienstleistungen in deinem Privathaushalt gemeint. Solche Aufwendungen musst du mit den entsprechenden Rechnungen belegen.

- Bei Handwerksleistungen werden 20 Prozent der bezahlten Arbeitsleistungen anerkannt. Allerdings nicht unendlich: Maximal werden dir 1.200 Euro vom Jahreseinkommen abgezogen.

- Bei haushaltsnahen Dienstleistungen – zum Beispiel Gärtner*innen oder Haushaltshilfen – werden ebenfalls 20 Prozent der Rechnungssumme anerkannt. In diesem Fall sogar sind bis zu 4.000 Euro Abzug vom Jahreseinkommen drin.

Achtung: Das Finanzamt akzeptiert die Kosten nur, wenn du das Geld dafür nachweisbar überweist und nicht bar bezahlst.

Außergewöhnliche Belastungen

Auch bei den außergewöhnlichen Belastungen handelt es sich um private Aufwendungen. Aber eben solche, die nicht regelmäßig auftauchen, sondern nur unter besonderen – außergewöhnlichen – Umständen.

Zu den außergewöhnlichen Belastungen zählen zum Beispiel Aufwendungen für

- Medikamente oder medizinische Hilfsmittel (zum Beispiel Brillen), ärztliche Behandlungen

- Kosten für den krankheitsbedingten Umbau einer Wohnung

- Krankenhausaufenthalte oder Kuren

- Beerdigungskosten, sofern sie nicht aus dem Nachlass bezahlt werden können

- Unterhaltszahlungen, zum Beispiel für studierende Kinder, für die es kein Kindergeld mehr gibt

- Kosten für ein Pflegeheim

Das Finanzamt berechnet in solchen Fällen, wie viel von den Kosten dir aufgrund deines Einkommens zugemutet werden kann. Nur was darüber liegt, kannst du absetzen. Mit diesem Rechner kannst du schnell berechnen, wie hoch dein Eigenanteil ausfällt.

Übrigens: Manchen Personen- und Berufsgruppen müssen eine Steuererklärung abgeben. Welche das sind, erfährst du in diesem Artikel „Steuererklärung abgeben: Pflicht oder Kür?”.

Wie hat dir der Artikel gefallen?